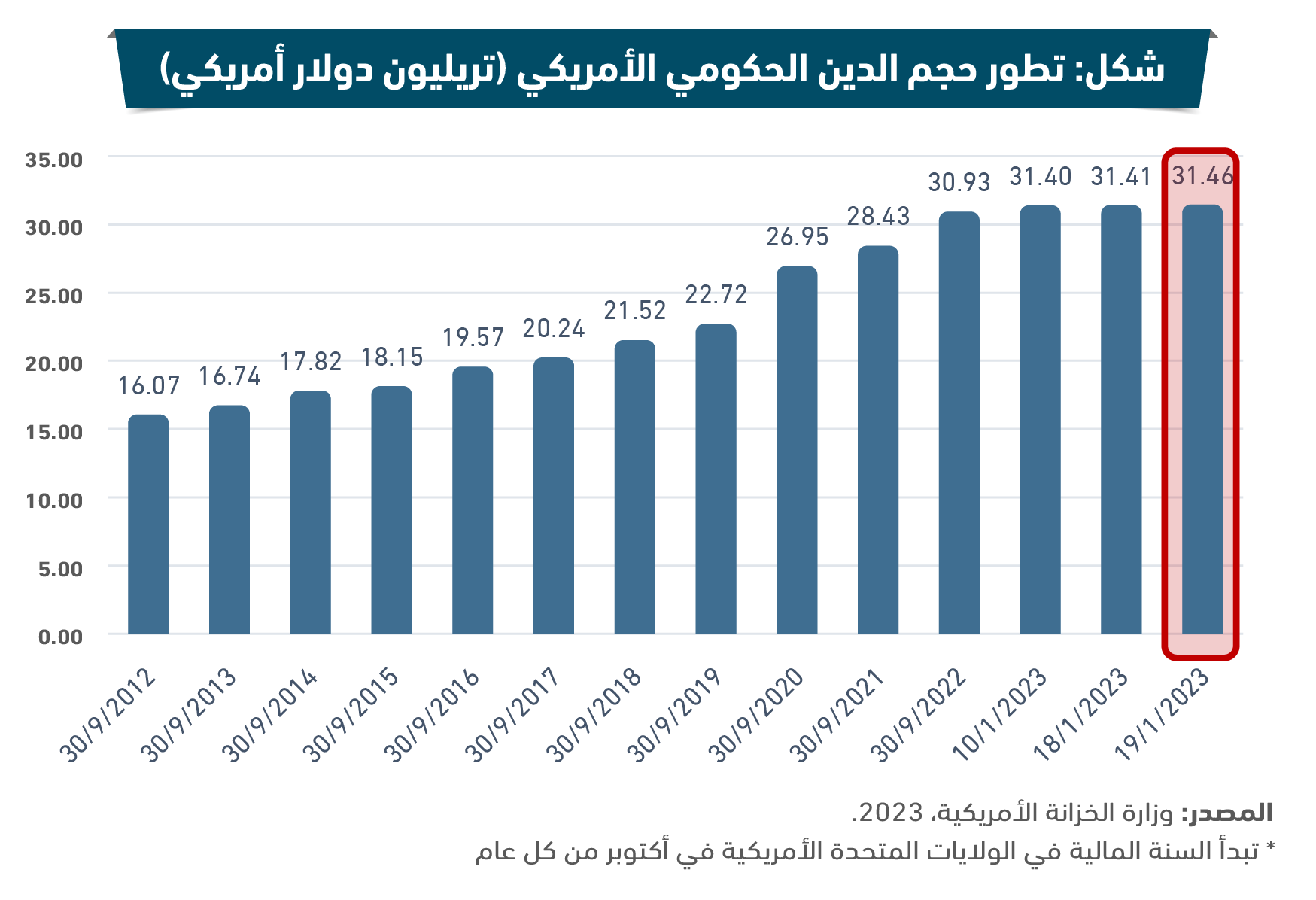

بلغت الديون الأمريكية سقفها، المحدد سلفاً، عند 31.4 تريليون دولار أمريكي، في 19 يناير 2023، مما دفع وزارة الخزانة الأمريكية لتطبيق إجراءات استثنائية تمكنها من تجنب التخلف عن سداد الديون وتمويل الموازنة حتى يونيو 2023.

وعلى الرغم من مطالبة وزيرة الخزانة الأمريكية، جانيت يلين، الكونغرس الأمريكي بالتصرف على وجه السرعة لحماية الاقتصاد الأمريكي، فإن المواجهة الحزبية بين الجمهوريين والديمقراطيين، وسياسة حافة الهاوية لا تزال قائمة، مما يزيد المخاوف من احتمالات تأثُر الاقتصادين الأمريكي والعالمي سلباً، والتي يحتمل أن تنتهي برفع، أو تعليق سقف الدين، باعتباره السيناريو الأكثر ترجيحاً وفقاً لتوقعات المؤسسات الدولية.

ما هو سقف الدين؟

وفقًا لنصوص الدستور الأمريكي، يتعين على وزارة الخزانة الحصول على إذن من الكونغرس قبل كل عملية اقتراض أو إصدار ديون. ولتسهيل الإجراءات، تم وضع حد أو سقف للدين الفدرالي عام 1939 بحيث لا تحتاج الخزانة إلى طلب الإذن من الكونغرس لإصدار الديون في كل عملية.

وعليه، فإن سقف الدين هو الحد الأقصى للمبلغ الذي يمكن للحكومة الأمريكية اقتراضه للوفاء بالتزاماتها المالية. وعند وصول الديون لهذا الحد، لا يمكن لوزارة الخزانة الأمريكية إصدار ديون إضافية للوفاء بالتزاماتها المالية دون موافقة الكونغرس الأمريكي على رفع سقف الدين أو تعليقه.

وعلى الرغم من أن رفع سقف الدين أو تعليقه يعتبر إجراءً روتينياً، فإنه في بعض الأوقات يتحوّل لأزمة اقتصادية ذات طابع سياسي، في ضوء اختلاف وجهات النظر بين الحزبين الجمهوري والديمقراطي بشأن التعامل مع ملفي النفقات العامة والديون، كما حدث في عام 2011. ووفقاً للإحصاءات، رفع الكونغرس الأمريكي سقف الدين 78 مرة منذ عام 1960، منها 49 في ظل رؤساء جمهوريين، و29 تحت رئاسة ديمقراطية.

أزمة متكررة

في السنوات الأخيرة شهدت الولايات المتحدة بصفة متكررة أزمات بشأن سقف الدين، خاصة مع الخلافات بين الحزبين الجمهوري والديمقراطي. وتتمثل أبرز ملامح الأزمة الراهنة في الآتي:

1- ارتفاع الديون مع زيادة الإنفاق: تسببت إجراءات التحفيز النقدي خلال أزمة "كوفيد19"، في ارتفاع مستويات الإنفاق الحكومي، والعجز المالي، مما أسهم في ارتفاع مستوى الدين بنسبة 36% خلال الفترة من 2019 وحتى 2022. واستمر الدين في الارتفاع ليصل إلى السقف البالغ 31.4 تريليون دولار في 19 يناير 2023.

2- إجراءات استثنائية: أعلنت وزارة الخزانة الأمريكية عن تطبيق إجراءات استثنائية تسمح لها بتجنب التخلف عن تمويل الموازنة وإعادة تمويل الديون حتى يونيو 2023، وتتضمن هذه الإجراءات تعليق الاستثمارات في صندوق التقاعد والعجز في الخدمة، وصندوق الإعانات الصحية للمتقاعدين من الخدمة البريدية، إلى جانب تعليق الاستثمار في صندوق نظام التقاعد الفدرالي للموظفين.

3- صراع حزبي: يصر الجمهوريون ذوو الأغلبية في مجلس النواب على مبدأ زيادة الديون بشرط خفض النفقات لاحتواء عجز الميزانية الفدرالية، بينما يصر الرئيس الأمريكي، جو بايدن، والحزب الديمقراطي على ضرورة رفع سقف الدين دون شروط، محذراً الجمهوريين من سياسة حافة الهاوية حول رفع سقف الدين. ومن الجدير بالذكر أنه قد تم عقد لقاء بين بايدن ورئيس مجلس النواب، الجمهوري، كيفن مكارثي، لمناقشة الأمر.

السيناريو الأسوأ

من المتوقع أن تسفر أزمة سقف الدين الحالية، وما يرتبط بها من خلافات حزبية، عن بعض التداعيات السلبية على الاقتصاد الأمريكي، ومنها:

1- الاقتصاد الكلي

أ- تعزيز احتمالات الركود الاقتصادي: تشير تقديرات وكالة "موديز" للتصنيف الائتماني إلى أن الناتج المحلي الإجمالي الأمريكي قد ينكمش بنسبة 4% تقريباً في حال تفاقم الأزمة، والتعثر في تمويل العجز الحكومي. كذلك، تزامنت الأزمة مع التوقعات المتشائمة من قِبل المؤسسات الدولية بشأن أداء الاقتصاد الأمريكي، حيث يتوقع صندوق النقد الدولي نموه بنسبة 1.4% فقط خلال العام 2023.

ب- تراجع ثقة المستهلكين والشركات: من المتوقع أن تؤدي الأزمة الحالية إلى التأثير سلباً في معنويات المستهلكين الأمريكيين، وإلى إثارة المخاوف لدى شركات الأعمال، مما يضر بقرارتها بشأن الاستثمار والتوظيف، خاصة مع ارتفاع أسعار الفائدة، والذي يزيد من تكلفة الائتمان.

ج- انخفاض معدلات التوظيف: تتوقع وكالة "موديز" أن تؤدي أزمة التعثر إلى فقدان الاقتصاد الأمريكي ما يقرب من 6 ملايين وظيفة، وارتفاع معدل البطالة إلى أكثر من 7%. يتواكب ذلك مع موجات تسريح كبيرة للعمالة من شركات التكنولوجيا والخدمات المالية الأمريكية أخيراً.

د- احتمالية خفض التصنيف الائتماني: من المحتمل أن يتراجع التصنيف الائتماني للولايات المتحدة؛ نتيجة للأزمة الراهنة، على غرار ما حدث إبان أزمة سقف الدين خلال عام 2011، عندما خفضت وكالة "ستاندرد آند بورز" التصنيف الائتماني للولايات المتحدة، في سابقة تاريخية.

2- القطاع الحكومي

أ- التخلف عن سداد الالتزامات: بمجرد استنفاذ وزارة الخزانة الأمريكية لجميع الإجراءات الاستثنائية دون التوصل لاتفاق بشأن سقف الدين، فمن المتوقع أن تتخلف الحكومة الأمريكية مؤقتاً عن سداد بعض التزاماتها المالية، بما في ذلك مدفوعات الضمان الاجتماعي ورواتب الموظفين المدنيين الفدراليين، وغيرها. وقد ينتهي بها الأمر لأن تصبح غير قادرة على سداد ديونها.

ب- إغلاق جزئي للحكومة: مع حدوث التخلف عن سداد الديون، قد تشهد الولايات المتحدة حالة من الإغلاق الجزئي للحكومة، حيث تتوقف بعض الوكالات الحكومية عن العمل أو يتم تقليص فترات العمل، لأنها لا تحصل على الأموال التي تحتاجها. ويُذكر أن المفاوضات الخاصة برفع سقف الدين الأمريكي قد أدت إلى إغلاق الحكومة في أوقات سابقة كان أطولها على الإطلاق 35 يوماً بين 22 ديسمبر 2018 و25 يناير 2019.

ج- خفض الإنفاق الحكومي: ففي حال استمرار الأزمة الراهنة، ستضطر الولايات المتحدة إلى خفض الإنفاق الحكومي بشكل كبير، وقد يصل هذا الانخفاض إلى نسبة 4% من الناتج المحلي الإجمالي، وفقاً لــ"بلومبرج إيكونوميكس". وبحسب تقديرات وكالة "موديز"، فإذا لم يكن هناك اتفاق حتى نوفمبر 2023، ستقوم وزارة الخزانة بخفض الإنفاق بحوالي 200 مليار دولار إضافية، إلى جانب 125 مليار دولار في أكتوبر 2023.

3- أسواق الأسهم والسندات

أ- تخارج رؤوس الأموال وتراجع الأسهم: قد تدفع مخاطر التخلف عن السداد بعض المستثمرين لتحويل وجهاتهم الاستثمارية من أسواق الأوراق المالية الأمريكية إلى الأسهم الدولية وسندات الحكومات الأجنبية الأخرى. وبحسب تقديرات بنك "جولدمان ساكس" تراجع مؤشر "ستاندرد آند بوزر 500" بحوالي 15% خلال أزمة سقف الدين عام 2011. فيما تتوقع وكالة "موديز" أن أزمة سقف الدين واحتمالات التخلف عن السداد قد يترتب عليها تراجع أسعار الأسهم بنسبة الثلث تقريباً.

ب- ارتفاع عوائد سندات الخزانة: ارتفعت بالفعل عوائد سندات الخزانة المستحقة في النصف الثاني من العام الجاري، وهو ما ربطه بعض الاقتصاديين بارتفاع مخاطر التخلف عن السداد. ويشير محللو مؤسسة "كابيتال إيكونوميكس" إلى أن عوائد أذون وسندات الخزانة الأمريكية المستحقة هذا الصيف قد ترتفع في الأشهر المقبلة لنفس السبب.

ويُلاحظ أن أزمات سقف الدين السابقة عادة ما تتسبب في ارتفاع عوائد سندات الخزانة، فخلال عام 1979، تخلفت وزارة الخزانة عن غير قصد عن سداد مدفوعات لأذون خزانة مستحقة، ومن ثم ارتفعت عائدات أذون الخزانة 60 نقطة أساس وظلت مرتفعة لعدة أشهر. كما أوضحت وكالة "موديز" أن أزمة سقف الدين عام 2013، قد نتج عنها ارتفاع في عوائد سندات الخزانة بما يُقدر بنحو 6 إلى 12 نقطة أساس.

ج- ارتفاع أسعار الفائدة على سندات الخزانة: إن الفشل في دفع المستحقات لحاملي السندات الحكومية الأمريكية في حال عدم الاتفاق على رفع سقف الدين أو تعليقه، سيجعلها خياراً أقل استحساناً بالنسبة للمستثمرين، مما سيجبر الحكومة على دفع المزيد من الفوائد لبيعها.

د- ارتفاع تكلفة التأمين ضد مخاطر التخلف عن السداد: من المتوقع أن تتسبب الأزمة في ارتفاع تكلفة التأمين ضد مخاطر التخلف عن السداد على سندات الخزانة الأمريكية. فخلال عام 2011، تسببت سياسة حافة الهاوية حول رفع سقف الدين في ارتفاع تكلفة التأمين ضد مخاطر التخلف عن السداد لتصل إلى 80 نقطة أساس على سندات الخزانة لمدة عام واحد و65 نقطة أساس على سندات الخزانة لمدة خمس سنوات، في حين أنها في الأوقات العادية تكون أقل من 5 نقاط أساس و30 نقطة أساس لكليهما على التوالي.

تداعيات عالمية

حذرت بعض المؤسسات الدولية من أن تتسبب الأزمة الأمريكية في زعزعة استقرار الاقتصاد العالمي. فقد أشار صندوق النقد الدولي ومجموعة "جولدمان ساكس" إلى أن الفشل في رفع سقف الدين الأمريكي سيؤدي إلى تداعيات سلبية على الاقتصاد العالمي، أبرزها التالي:

1- تهديد مكانة الدولار عالمياً: قد يؤدي تفاقم الأزمة الأمريكية إلى هز الثقة في السياسات الاقتصادية الأمريكية، ومن ثم تقويض قوة الدولار ومكانته في النظام المالي العالمي، مما يدعم خطط تدويل اليوان التي تقودها الصين.

2- زعزعة استقرار الأسواق المالية العالمية: في حال تخلف الولايات المتحدة عن سداد الديون، فإن سندات الخزانة الأمريكية ستفقد ميزتها كأحد الأصول الخالية من المخاطر، مما يضعف نسبياً إقبال المستثمرين عليها. وفي الوقت نفسه، تشكل تلك الأزمة خطراً على استقرار الأسواق المالية العالمية.

الخروج من المأزق

ليس لدى السلطات الأمريكية خيارات مفتوحة أمام حل الأزمة الحالية، وإن كانت بعض المؤسسات ترجح بعض الإجراءات المحدودة لحين توصل الحزبين لقرار بشأن سقف الديون، وتتضمن هذه الإجراءات ما يلي:

1- مبيعات الأصول: من المقترح قيام وزارة الخزانة ببيع بعض الممتلكات والأصول بما في ذلك الذهب؛ بهدف دفع وسداد الاستحقاقات اللازمة، ولكن هذا المقترح قد يؤدي إلى زعزعة استقرار الأسواق، وتقليل الأصول الفدرالية. ويُذكر أنه سبق وأن أودعت إدارة الرئيس دوايت أيزنهاور شهادات ذهب لدى الاحتياطي الفدرالي بهدف توفير النقد والوقت اللازم لتوصل الكونغرس لاتفاق حول سقف الدين.

2- اقتراض بنك التمويل الفدرالي: يمكن لبنك التمويل الفدرالي "Federal Financing Bank" إصدار ما يصل إلى 15 مليار دولار من الديون نيابة عن الوكالات الحكومية الأخرى، وهي لا تخضع لحد الدين. ولكن المبلغ الذي سيتم الحصول عليه يعتبر ضئيلاً.

3- رفع سقف الدين: تتوقع وكالات التصنيف الائتماني الثلاث الكبرى "فيتش"، و"موديز"، و"ستاندرد آند بورز" أن يتوصل الكونغرس إلى اتفاق بشأن رفع سقف الدين في اللحظات الأخيرة قبل أن تنجرف وزارة الخزانة إلى التخلف عن سداد الديون، في نهاية مشابهة لمعظم أزمات سقف الدين السابقة.

وختاماً، يمكن القول إنه في ظل الخلافات الحادة والممتدة بين الحزبين الجمهوري والديمقراطي، فمن الوارد أن تتكرر أزمة سقف الدين الأمريكي خلال السنوات المُقبلة طالما ظلت الولايات المتحدة تتوسع في الإنفاق العام وتمويل عجز الميزانية عن طريق الاقتراض الواسع.