منذ الشهور الأولى لعام 2021، بدأت معدلات التضخم في الارتفاع بشكل ملحوظ على مستوى العالم، واتضح هذا الارتفاع جلياً منذ الربع الثاني من العام الحالي. وعلى الرغم من أن أسباب تفاقم التضخم واضحة، فإن آفاق الظاهرة ومدى استمرارها في اقتصادات الدول محل خلاف وعدم يقين، وهو ما يضع مسار الاقتصاد العالمي خلال العام الجديد 2022 محل تساؤلات.

ارتفاع مطرد:

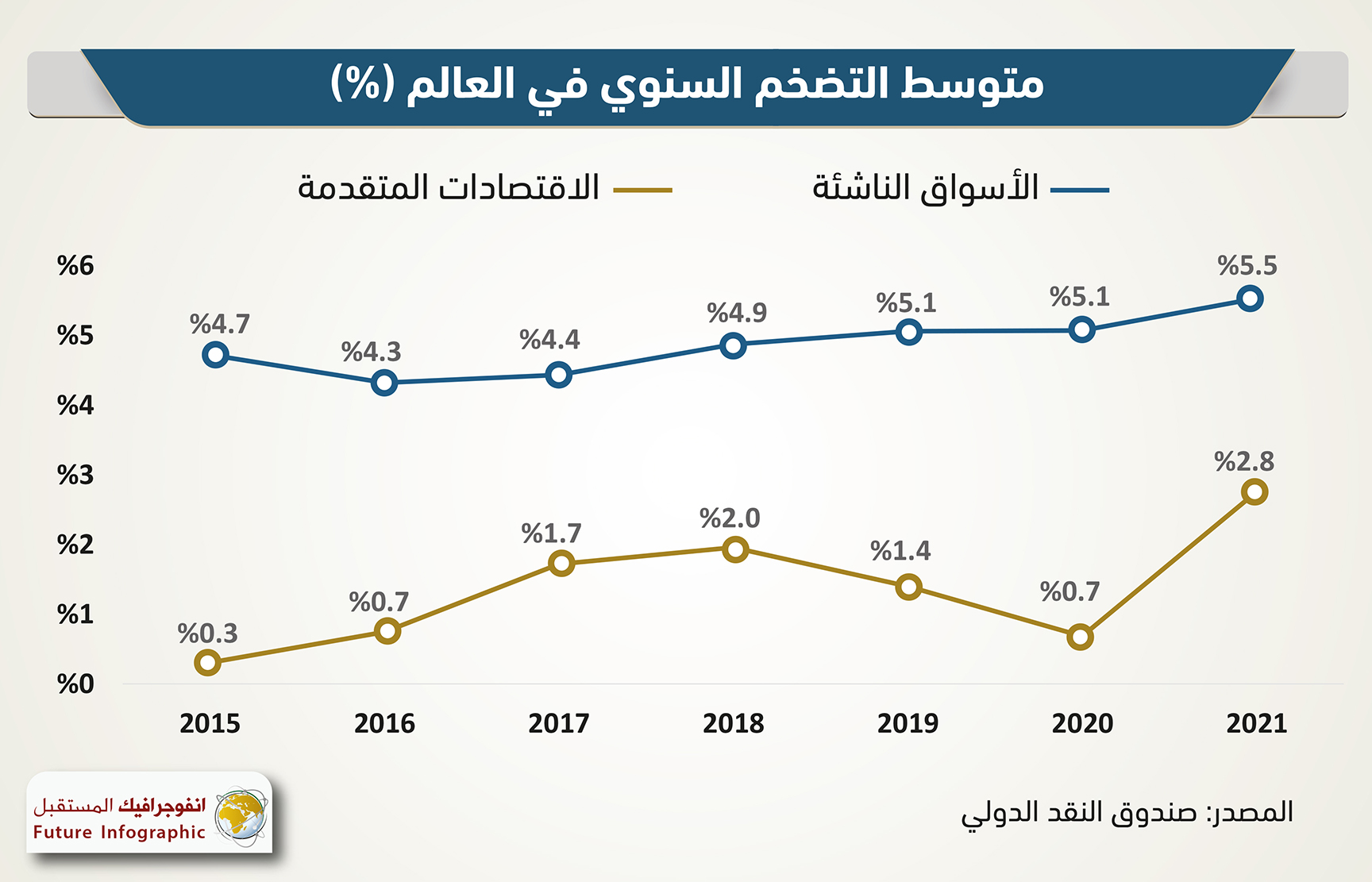

شهد معدل الزيادة في مؤشر أسعار المستهلكين تسارعاً في الدول المتقدمة والنامية خلال عام 2021، وهو ما ظهر بشكل خاص في الربع الثاني من هذا العام، واستمر كذلك خلال الربعين اللاحقين؛ الثالث والرابع. ففي الاقتصادات المتقدمة، سجل متوسط التضخم السنوي خلال الربعين الثاني والثالث من عام 2021 حوالي 4% في دول منظمة التعاون الاقتصادي والتنمية OECD، و5.1% في الولايات المتحدة، وذلك مقارنة بـ 2.1% و1.8% على الترتيب خلال عام 2019؛ قبل جائحة كورونا.

وفي الدول النامية، بلغ متوسط التضخم السنوي خلال الفترة نفسها من عام 2021 حوالي 6%، مقارنة بـ 4% كمتوسط لعام 2019، وذلك لمجموعة تتكون من 45 دولة استثنينا منها لبنان لظروف خاصة تمر بها وسببت معدلات تضخم مُفرطة.

أسباب مركبة:

يعود ارتفاع التضخم في العالم خلال عام 2021 إلى مجموعة أسباب مركبة ومختلفة في طبيعتها، فمنها ما يتعلق بالاقتصاد الحقيقي (الأنشطة الإنتاجية وتطورات سوق العمل وما إلى ذلك)، وأخرى تتعلق بالقطاع النقدي (أي الآثار الممتدة للسياسات النقدية التي اتخذتها البنوك المركزية في بعض الدول). ويمكن تحديد أبرز أسباب ارتفاع التضخم في النقاط التالية:

1- تسارع الطلب على السلع من دون أن يوازيه تسارع العرض: سببت جائحة فيروس كورونا في بدايتها انخفاضاً حاداً ومفاجئاً في طلب الشركات والمصانع على المواد والسلع الوسيطة؛ بسبب عدم اليقين الشديد المسيطر على آفاق النشاط الاقتصادي في العالم. ومع بداية عام 2021، وفي ظل تسارع برامج التطعيم ضد كورونا، وعودة الحياة تدريجياً إلى طبيعتها؛ انتعش هذا الطلب بشكل متسارع، ووجد المنتجون أنفسهم عاجزين عن زيادة العرض بسرعة موازية.

2- وجود أزمات لوجستية: واجه القطاع اللوجستي في العالم اضطراباً شديداً، حيث إن ارتفاع الطلب على السلع والخدمات بشكل سريع لم يُمهل شبكات الشحن والحاويات والسفن وقتاً كافياً لمجاراة سرعته. وكان سوق العمل قد تضرر بفعل جائحة كورونا بشكل كبير، وقد زادت الاضطرابات في موانئ ومسارات تجارية رئيسية في العالم من حدة هذه المشكلة، مثل القيود التي فُرضت في موانئ دلتا نهر اللؤلؤ في مقاطعة قوانغدونغ جنوب الصين، والازدحام والتكدس في موانئ لونج بيتش ولوس أنجلوس في الولايات المتحدة والضغط على مراكز التوزيع والمستودعات.

وقد أدى تعطل السلع في مسارات التجارة العالمية، وتعثر سلاسل الإمداد، إلى المزيد من عدم التوازن بين العرض ثقيل الحركة، والطلب المتسارع، خاصة مع اعتماد معظم الشركات لعقود زمنية سابقة على أساليب تقليص المخزونات الخاصة بها مثل "أساليب الإنتاج في الوقت المحدد" Just in Time (JIT)؛ وهو أسلوب إداري يعتمد على تقليص التكلفة عن طريق طلب المدخلات والسلع الوسيطة فور احتياجها فعلياً دون مراكمتها مسبقاً، الأمر الذي وضع الشركات في مواجهة نقص المخزونات ومدخلات الإنتاج لعدم وجود رصيد مخزون كاف منها، مما تسبب في تكبيل العرض أكثر.

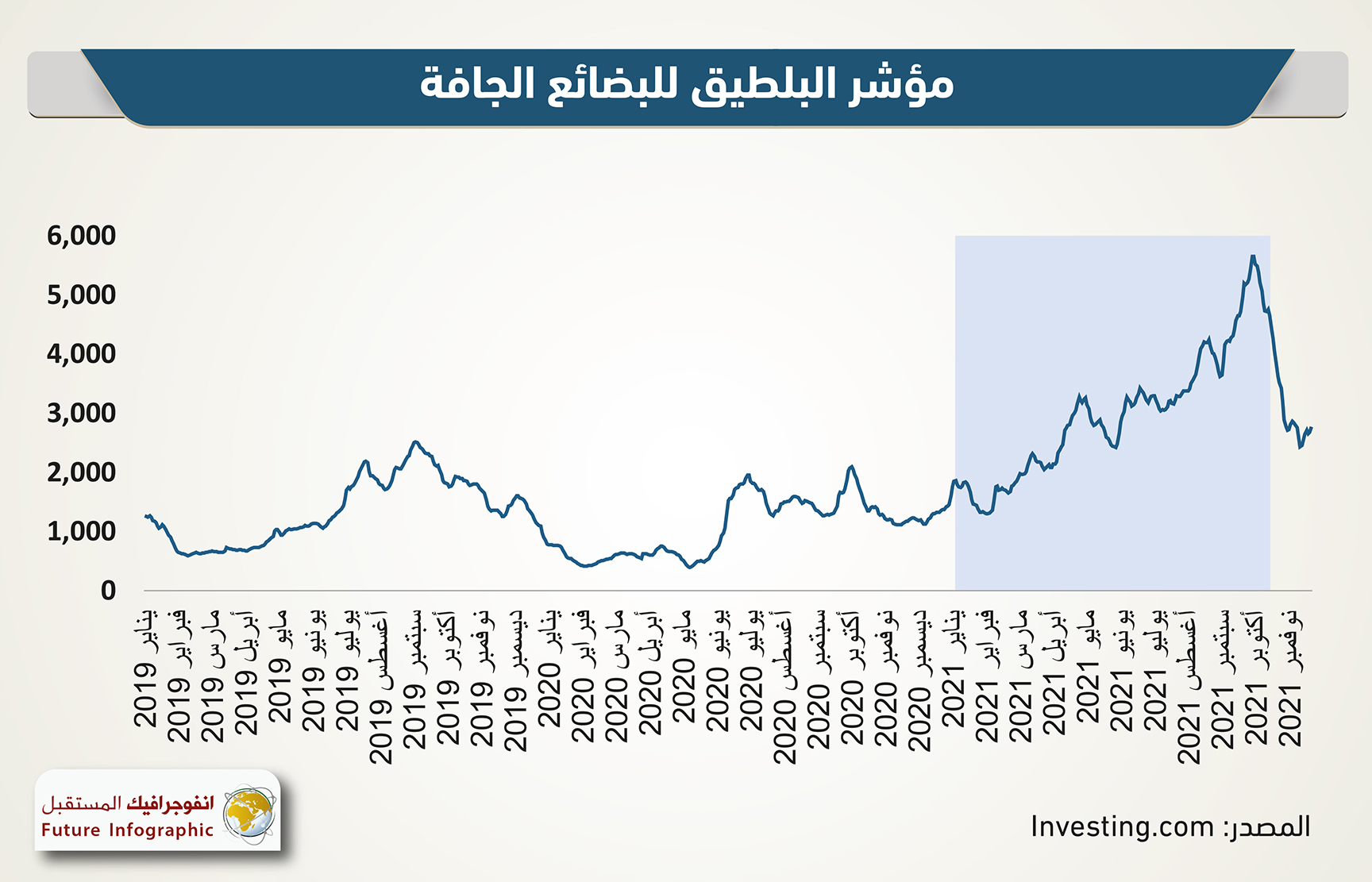

وقد ارتفع "مؤشر البلطيق للبضائع الجافة" Baltic Dry index – والذي يقيس التغير في تكلفة نقل المواد الخام وشحن البضائع – ليسجل مستويات مرتفعة، وزيادة قدرها حوالي 650% على أساس سنوي في مايو 2021. وعلى الرغم من هدوء المؤشر نسبياً في أواخر شهر نوفمبر الماضي، فإنه لا يزال في مستويات مرتفعة نسبياً عن فترات ما قبل جائحة كورونا.

3- ارتفاع أسعار الطاقة: أدت قفزات أسعار الطاقة إلى ارتفاع مؤشر التضخم وخاصة في الدول الأوروبية، حيث أشار البنك المركزي الأوروبي إلى أن الارتفاع في أسعار النفط تحديداً، وبالذات مع وجود أثر أساس غير مواتٍ بسبب انهيار أسعار الخام خلال وباء كورونا، أسفر عن ارتفاع معدلات التضخم في الأشهر الأخيرة. وقد ساهمت الطاقة بـ 2.2% من إجمالي معدل التضخم في أوروبا خلال شهر أكتوبر 2021، والذي تجاوز 4%، بالإضافة إلى عوامل أخرى مثل انتهاء مدد بعض الإعفاءات الضريبية كالإعفاء المؤقت الخاص بالضريبة على القيمة المضافة في ألمانيا.

4- السياسات النقدية في ظل أزمة كورونا: يرى فريق من الاقتصاديين أن السيولة الضخمة التي ضختها البنوك المركزية الكبرى حول العالم في أوج جائحة كورونا، تخوفاً من الكساد؛ قد وجدت طريقها إلى الأسعار. فحزم التحفيز من الناحية المالية، وبرامج شراء الأصول، مع الفائدة الصفرية من الناحية النقدية؛ قد ينتج عنها زيادة في معدلات التضخم. بيد أن تلك الافتراضية ثمة اختلاف بشأنها؛ وذلك استناداً إلى أن برامج التيسير الكمي التي قامت بها البنوك المركزية الكبرى في أعقاب الأزمة المالية العالمية لم تؤد بالضرورة إلى زيادة في معدلات التضخم.

وبحسب تقرير لصندوق النقد الدولي، تشير الدراسات إلى أن التوسع في "نقود الاحتياطي" M0، والذي يترتب على برامج شراء الأصول، لا يسبب بالضرورة ارتفاعاً كبيراً ومستمراً للتضخم، خاصة عندما يسبقه أرقام تضخم منخفضة، وعندما يستقبله أطراف المجتمع الاقتصادي على أنه استجابة لدواعي التثبيت أو الاستقرار الاقتصادي، وليس لضغط عجز مالي. ولذا، فإن برامج التيسير الكمية قد لا ترتبط بالضرورة بارتفاع مستمر للتضخم، وإنما يعتمد الأمر على عدة عوامل أخرى تحدد إلى أي مدى تُترجم البنوك الزيادة في فائض احتياطاتها النقدية إلى إقراض أوسع، وإتاحة أكبر للسيولة في الاقتصاد ككل.

مؤقت أم مستمر؟

ينقسم المهتمون بالشأن الاقتصادي إلى فريقين فيما يتعلق بمستقبل الاقتصاد العالمي وظاهرة التضخم تحديداً. ولفهم هذا الاختلاف، لابد أن نوضح أنه لا يمكن أن ننظر للتضخم من زاوية واحدة في جميع الحالات. فهناك ثلاثة مشاهد مختلفة للتضخم، وهي كالتالي:

1- المشهد الأول هو معدل التضخم المطلوب لإبقاء النشاط الاقتصادي في حالة من التوسع، وهو عندما يكون معتدلاً، ومستقراً، والأهم أن يكون متوقعاً. وعادة ما تحاول البنوك المركزية الكبرى (مثل الاحتياطي الفيدرالي الأمريكي) إبقاء معدل التضخم في الأجل الطويل عند 2%.

2- المشهد الثاني هو التضخم الذي ينتج عن صدمة سلبية على جانب العرض في أغلب الأحوال، حيث تتسبب عرقلة النشاط الاقتصادي في رفع الأسعار عموماً، متضمنة أسعار الطاقة. وهنا، لا تفضل البنوك المركزية الاندفاع لسياسات انكماشية برفع متسرع للفائدة؛ لأنها في هذه الحالة قد تسبب امتداد المشكلة وتعميقها إلى كساد مُطوّل، وهو ما يدفع صُناع السياسة النقدية إلى النظر أبعد من معدلات التضخم.

3- المشهد الثالث والذي يثير مخاوف الجميع، هو عندما يتسبب التضخم، بغض النظر عن سببه، في انفلات توقعات التضخم لدى مختلف الأطراف في المجال الاقتصادي. فعندما تسود التوقعات بوجود تضخم مرتفع، يتصرف أطراف المجتمع الاقتصادي على أساس هذه التوقعات، فيتحقق التضخم بشكل فعلي. بمعنى آخر، عندما يتوقع الجميع تضخماً مرتفعاً، يبدأ المنتجون بالفعل في تسعير منتجاتهم على هذا الأساس، ويبدأ الأفراد في طلب رفع رواتبهم بالفعل، وبالتالي يستمر التضخم المرتفع فعلياً كنوع من النبوءة المحققة لذاتها.

وهنا، يمكن أن نختصر الخلاف الدائر حالياً في أن هناك فريقاً يرى أننا لا زلنا في المشهد الثاني، وأن التضخم مؤقت، ومرتبط فقط بصدمات مؤقتة في جانب العرض. بينما يرى فريق آخر أننا متجهون نحو المشهد الثالث، ويتحدث كثيراً عن فترة تشبه الركود التضخمي الذي شهدته السبعينيات من القرن الماضي.

مخاوف قادمة:

بالنظر للمعطيات المحيطة، نرى أن مشهد التضخم العالمي لا يخلو من خطورة كامنة، إلا أنه من المستبعد أن يتفاقم الأمر لسنوات مثلما حدث في السبعينيات. أي يمكن القول إننا لم نتجاوز المشهد الثاني للتضخم بعد، لكن الأمر يتطلب تدابير مكثفة وعاجلة من صانعي السياسة النقدية حول العالم حتى نستبعد الانزلاق إلى المشهد الثالث.

فمن ناحية المخاوف، قد تستغرق اختناقات سلاسل الإمداد بعض الوقت لتتلاشى، خاصة في ظل بعض التحذيرات من تفاقم أزمة إيجاد العمالة في قطاع النقل البحري والشحن، حيث إن الظروف القاسية التي مر بها هذا القطاع قد تتسبب في مشكلة نقص العمالة في القطاع، أو أن يطلبوا أجوراً مرتفعة.

بيد أن الخطورة الأكبر تكمن في توقعات التضخم، حيث ارتفعت بشكل ملحوظ ومستمر في الولايات المتحدة منذ بداية عام 2021، متمثلة في "معدل تعادل التضخم لعشر سنوات" 10-Year Inflation Breakeven Point والذي بلغ 2.37% كمتوسط خلال 2021، مقارنة بـ 1.74% في عام 2019 قبل جائحة كورونا، وهو المعدل الذي يُنظر إليه كمؤشر لتوقعات التضخم في سوق أدوات الدين الأمريكية. ويمثل هذا الارتفاع في حد ذاته خطورة يجب أن ينظر إليها الفيدرالي الأمريكي خصوصاً، والبنوك المركزية عموماً، بعين الحرص الشديد.

ختاماً، بالرغم من ارتفاع مؤشر توقعات التضخم المذكورة في عام 2021، فإنه ما زال يدور حول أهداف البنوك المركزية في الأسواق المتقدمة، ولا يزال بإمكان هذه البنوك إدارة معدلات التضخم عبر أدواتها. ولذا يُعتقد أن الفيدرالي الأمريكي سيتمسك بدوره في إدارة توقعات التضخم، مُسرعاً في إجراءات التشديد النقدي، وهذا ما أثبته الفيدرالي عندما قرر في اجتماعه منتصف ديسمبر 2021 مضاعفة سرعة تقليص برنامج شراء الأصول، وهو ما كنا نراه متوقعاً، كما أشار إلى إمكانية رفع الفائدة خلال عام 2022 حوالي ثلاث مرات، بمقدر 25 نقطة أساس في المرة الواحدة. وفي التوقيت نفسه، قام بنك إنجلترا (البنك المركزي في المملكة المتحدة) برفع أسعار الفائدة بالفعل بواقع 25 نقطة أساس، مدفوعاً بمخاوف التضخم، ومتجاهلاً ما تثيره سلالة "أوميكرون" من قلق في المملكة.

بيد أننا نرى أن التخوف الأكبر للتضخم في عام 2022 يدور حول الأسواق الناشئة، التي ستعاني تبعات التضخم العالمي من ناحية، أو من جهود احتوائه من ناحية أخرى. فبفرض اتخاذ البنوك المركزية الكبرى منهجاً أكثر سرعة لاحتواء التضخم وإدارة توقعاته، فإن ذلك له تبعاته على قيمة عملات الأسواق الناشئة، الأمر الذي سيجعل موجة التضخم أعلى وأطول أمداً في العديد من الدول أكثر من غيرها.