تتجه أنظار العالم الآن للقطاع المصرفي في الولايات المتحدة الأمريكية، والذي شهد إعلان ثلاثة بنوك أمريكية إفلاسها خلال الأيام الماضية، وأبرزها بنك "سيليكون فالي" أو بنك "وادي السيليكون"، وهو الانهيار الذي يعد الأكبر لبنك أمريكي، منذ الأزمة المالية العالمية في عام 2008، والتي اندلعت شرارتها مع إفلاس بنك "ليمان براذرز" رابع أكبر البنوك الأمريكية آنذاك لتتوالى الإفلاسات بعدها، وفي هذا الإطار تتصاعد الأسئلة حول العالم، هل ستتكرر أزمة 2008 مرة أخرى؟

وتأسس بنك "سيليكون فالي" في عام 1983، وتخصص في الأعمال المصرفية الخاصة بالشركات الناشئة التي تعمل في مجال التكنولوجيا، وقد قام بتمويل ما يقرب من نصف الشركات التي تعمل في المجال التقني، ليصبح من أكبر 20 بنكاً تجارياً على مستوى الولايات المتحدة الأمريكية برأس مال يقدر بحوالي 209 مليارات دولار أمريكي وفقاً لبيانات مؤسسة التأمين الفدرالية، وللبنك معاملات في كندا والصين وألمانيا والدنمارك وإسرائيل والسويد والمملكة المتحدة.

وقد استفاد هذا البنك بشكل كبير من النمو الهائل الذي حققه قطاع التكنولوجيا في السنوات الأخيرة، وخاصة مع ازدهار الطلب على الخدمات الرقمية الناجم عن وباء "كورونا"، حيث تضاعف عدد الشركات التكنولوجية في العالم، وزادت ربحية الشركات القائمة أضعاف ما كانت عليه، ففي أول ثلاثة أشهر فقط من عام 2021 استمرت إيرادات كبريات الشركات الأمريكية مثل "أمازون" و"آبل" و"فيسبوك" و"مايكروسوفت" و"ألفابت" المالكة لمحرك البحث "غوغل"، في الارتفاع بنسبة 41% إضافية لتصل إلى 322 مليار دولار "264 مليار يورو" معاً، وزادت الاستثمارات في شركات التكنولوجيا الناشئة بنسبة 35%، ومع انخفاض معدلات الفائدة آنذاك، تضاعفت أصول البنك حوالي ثلاثة أضعاف، والتي تشمل القروض، لتصل إلى ذروتها في نهاية مارس 2022.

عوامل الانهيار

انهار بنك "سيليكون فالي" يوم الجمعة الموافق 10 مارس 2023 خلال فترة زمنية قياسية لم تتجاوز 48 ساعة. وكان ذلك عقب إعلان البنك عن إصدار 2.25 مليار دولار من الأسهم لتعزيز قاعدة البنك الرأسمالية بعد الخسارة الكبيرة التي مُنيت بها محفظته الاستثمارية، وهو ما هوى بأسهم البنك بنحو 60% في تعاملات يوم الخميس، وانخفضت سنداته إلى مستويات قياسية، وأدى ذلك إلى موجة انخفاضات ضربت أسهم قطاع البنوك في الولايات المتحدة في تعاملات ما قبل السوق يوم الجمعة، قبل أن يتم تعليق تداولها.

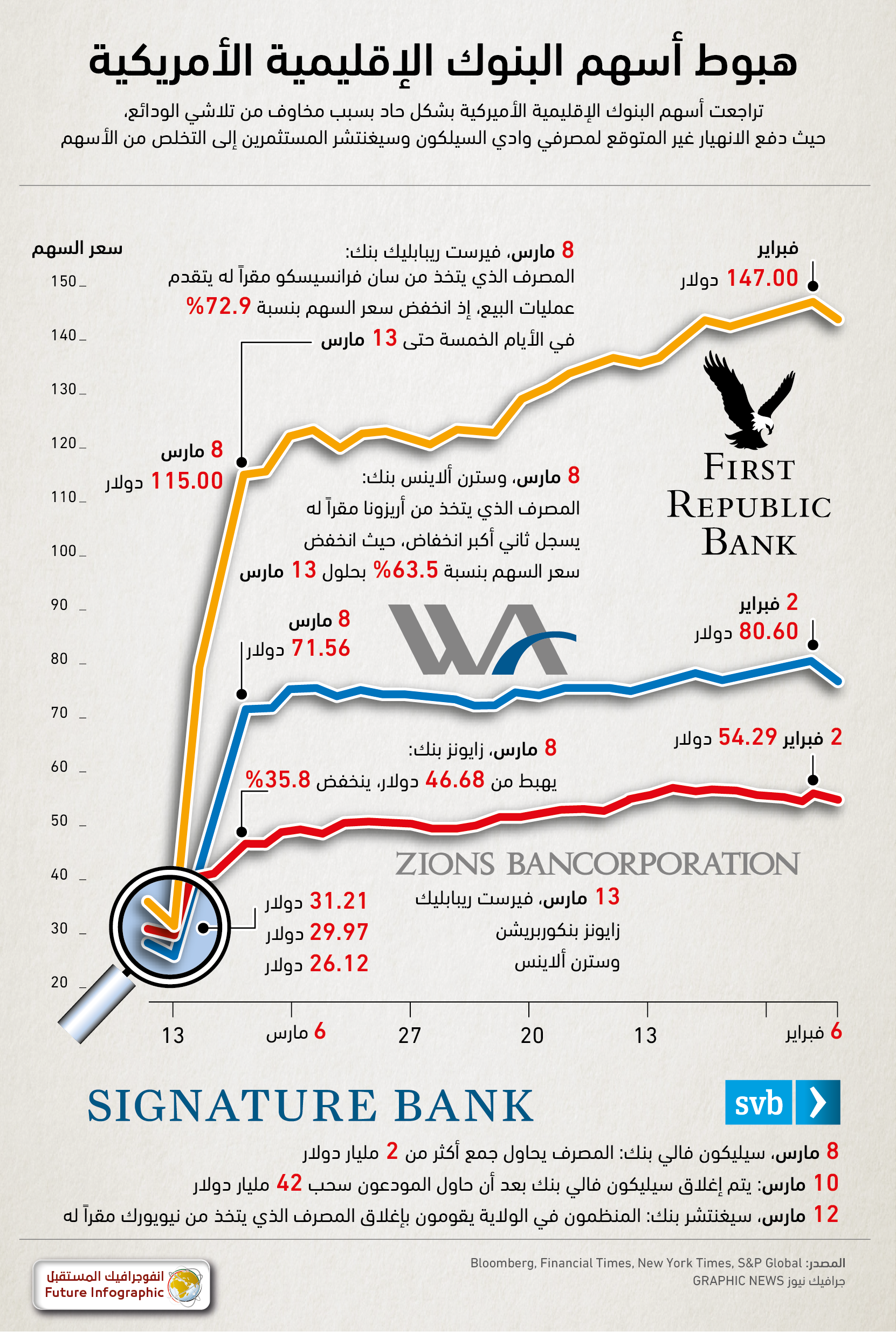

ثم بدأ المودعون في ساعات قليلة بسحب أموالهم بشكل جماعي، ما أدى إلى تسارع الانهيار بقوة، وعليه جاء قرار الجهات المنظمة للخدمات المصرفية في كاليفورنيا بوقف التداول في أسهمه، وحجز ودائع عملائه، وصدرت تقارير تفيد بأن البنك غير قادر على جمع كل الأموال التي يحتاجها، وبات يبحث عن مشترٍ. وأعقب ذلك إيقاف أسهم عدد من البنوك منها: "فيرست بابليك" و"باك ويست بانكورب" و"سيغنتشر".

فقد وصل بنك "سيليكون فالي" إلى حالة إفلاس، ويعني إفلاس البنوك عدم قدرتها على الإيفاء بالتزاماتها، حينما تخسر الكثير من استثماراتها، أو تقع في أزمه سيولة وتكون غير قادرة على تلبية أموال المودعين كما حدث مع "سيليكون فالي". ولقد تعددت أسباب فشل إدارة بنك "سيليكون فالي"، حيث ارتكبت مجموعة من الأخطاء الفادحة، والتي كانت سبباً لانهياره ولعل من أهمها ما يلي:

1- اعتمد بنك "سيليكون فالي" لعقود طويلة على الاحتفاظ بنسبة صغيرة من ودائعه نقداً، بينما تتركز باقي الودائع في الاستثمارات في السندات الحكومية طويله الأجل "مدة استحقاق 30 سنة"، وسندات الرهن العقاري. وترتبط السندات طويلة الأجل بعلاقة عكسية مع سعر الفائدة، فقد انخفضت قيمة هذه السندات مع تسارع "الفدرالي الأمريكي" لرفع الفائدة على مدار عام 2022 لكبح التضخم، وهو ما ترتب عليه أن فقدت محفظة البنك جزءاً كبيراً من قيمتها، ولم يتمكن البنك من الاحتفاظ بهذه السندات لوقت أطول حتى يستطيع استعادة رأس ماله، وبدأ بيعها بخسائر فادحه، الأمر الذي أثار مخاوف المستثمرين والعملاء.

2- أثر رفع "الفدرالي" لسعر الفائده عن مستوياته القياسية المنخفضة في القرارات الاستثمارية للشركات الناشئة في مجال التكنولوجيا، والتي تعد العميل الأكبر والأهم لـ"سيليكون فالي"، حيث اتجهت هذه الشركات إلى العزوف عن المخاطرة والاتجاه نحو الاستثمارات الآمنة، خاصة مع ارتفاع قيمة القروض.

3- تضاعفت ودائع بنك "سيليكون فالي" أكثر من 4 مرات خلال 4 سنوات "من 44 مليار دولار في 2017 إلى 189 ملياراً في نهاية 2021"، فيما نمت قروضه التي يقدمها للشركات الناشئة من 23 مليار دولار إلى 66 ملياراً نظراً لأن البنوك تجني الأرباح من الفارق بين سعر الفائدة الذي تدفعه على الودائع والسعر الذي يدفعه المقترضون.

4- لم تكون خطوة إعلان البنك عن إصدار مفاجئ لأسهم وطرحها للبيع موفقة، بل إنها فشلت تماماً في زيادة رأس المال، وأدت إلى زيادة طلب العملاء على سحب الودائع، لمخاوفهم من وجود أزمة سيولة لدى البنك.

5- على العكس من كثير من البنوك التجارية التي تقوم على التنوع بين القطاعات المختلفة، يعمل بنك "سيليكون فالي" بشكل مختلف عن البنوك التقليدية، فـ"سيليكون فالي" قائم فقط على قطاع الشركات التكنولوجية الناشئة، والتي تعثر الكثير منها أمام الأزمات المالية التي تعرضت لها، خاصة مع عزوف المستثمرين عن ضخ الأموال فيها، وهو ما انعكس على البنك بالتبعية.

احتواء "تأثير الدومينو"

تخشى السلطات الأمريكية من امتداد أثر أزمة إفلاس "سيليكون فالي" لبنوك أخرى. ومن أجل الحفاظ على الاقتصاد الأمريكي من عملية انهيارات متلاحقة "تأثير الدومينو" في القطاع المصرفي، تدخلت على الفور السلطات الأمريكية، و"الفدرالي الأمريكي"، وتم اتخاذ مجموعة من القرارات لطمأنة المستثمرين.

فمن جانبها، أعلنت السلطات الأمريكية أن العملاء المودعين في بنك "وادي السيليكون" سيتمكنون من الوصول إلى جميع أموالهم، ولن يتحمل دافعو الضرائب أي خسائر متعلقة بالبنك، ومن المرجح أن تتجه إدارة البنك إلى استخدام الأصول المتبقية لتغطيه تكاليف سداد أموال المودعين.

وعلى غرار ذلك، قامت السلطات الأمريكية بإغلاق بنك "سيغنتشر"، ووضعه تحت الحراسة القضائية، وذلك بعد أن فقدت أسهمه حوالي ثلث قيمتها خلال الأيام القليلة الماضية، وقد بلغ حجم الودائع به ما يقرب من 88.5 مليار دولار، حيث يتشارك البنكان في أن كليهما تنامى بسرعة كبيرة في حجم الودائع غير المؤمن عليها، غير أن بنك "سيغنتشر" بعيد عن مجال الشركات الناشئة، فهو بنك صديق للعملات المشفرة.

وعلى الجانب الآخر، أعلن "الفدرالي الأمريكي" أيضاً تقديمه قروضاً قد تصل إلى عام واحد للبنوك، وجمعيات الادخار والاتحادات الائتمانية والمؤسسات الأخرى، بحيث تساعدهم هذه القروض على إيقاف بيع سندات الخزينة الذي يكبدهم خسائر كبيرة، حتى لا يعانوا من أزمة سيولة كما حدث مع بنك "وادي السيليكون". وستقدم وزارة الخزانة حزمة مالية قيمتها 25 مليار دولار من صندوق استقرار الصرف على سبيل الدعم لأي خسائر محتملة من برنامج التمويل في حين لن تقوم السلطات الأمريكية بإنقاذ بنوك أو مؤسسات عبر ضخ أموال عامة بشكل مباشر، لكنها أكدت في المقابل أنها ستحمي كل ودائعها.

مخاوف دولية

كان لانهيار بنك "سيليكون فالي" أصداء في جميع أنحاء العالم، إذ سارعت الحكومة البريطانية للحد من أي تداعيات ناجمة عن إغلاق وحدة البنك في المملكة المتحدة، كما ثارت مخاوف أيضاً في دول مثل إسرائيل والهند حيث تعتمد شركات التكنولوجيا في هذه الدول على نفس البنك. إضافة إلى ذلك، انخفض الدولار في تعاملات يوم الاثنين، 13 مارس 2023، مقابل عملات رئيسية أخرى، منها اليورو والين، وتراجع مؤشر الدولار، الذي يقيس قيمة العملة الأمريكية أمام سلة من العملات الرئيسية، بنسبة 0.63%.

وعلى صعيد آخر، قام بنك "إتش إس بي سي" "HSBC" بشراء أسهم بنك "وادي السيليكون" لتوفير شريان حياة لشركات التكنولوجيا التي كانت تخشى فقدان الوصول إلى ودائعها، بعد هبوط سعر السهم ليصل إلى 1 جنيه إسترليني فقط، يقيناً من مجلس إدارة البنك أن أزمة "سيليكون فالي" في الأساس حدثت لسوء الإدارة، وأن هذه الأزمة ستتلاشى وسيعاود سعر السهم الارتفاع مرة أخرى لتكون صفقة رابحة.

ولعل من أهم الآثار الناجمة عن انهيار "سيليكون فالي"، تأثير الأزمة في الشركات الناشئة حول العالم، حيث خلقت حالة من الذعر أصابت أصحاب الشركات الناشئة لاعتمادها بشكل كبير على البنوك، فلم يكن "سيليكون فالي" مجرد بنك يمول الشركات الناشئة بل كان بمثابة حاضنة أعمال لهذه الشركات. وفي ضوء أن معظم الشركات الناشئة الصغيرة، التي كانت تعتمد على البنك بشكل أساسي، وتضم بين 10 و100 موظف، لم تعد قادرة على صرف الرواتب، فإن ذلك سوف يؤدي إلى خفض ملحوظ في العمالة في هذه الشركات على أقل تقدير، وإذا لم يتم تعويض الشركات وإنقاذها، فمن المتوقع اختفاء جيل من الشركات الناشئة الأمريكية.

ولا زال العالم يراقب عن كثب تداعيات تلك الأزمة، ولكن هل تتشابه أزمة "سيليكون فالي" مع الأزمة المالية العالمية عام 2008، وهل العالم الآن على أعتاب أزمة عالمية جديدة سوف تلقي بظلالها على العالم أجمع؟

حقيقة الأمر أن أزمة "وادي السيليكون" مختلفة تماماً عن الأزمة المالية العالمية، والأسباب التي أدت إلى انهيار بنك "سيليكون فالي" ليست نفس الأسباب التي أدت إلى انهيار "ليمان براذرز" ولا حتى قريبة منها.

غير أن الأزمة الحالية دقت ناقوس الخطر للبنوك المركزية حول العالم لما تتبعه من إجراءات نقدية متشددة، ولما لها من تأثيرات سلبية في الاستثمار. فقد قام "الفدرالي الأمريكي" برفع أسعار الفائدة خلال العام الماضي، مما يقرب من الصفر إلى حوالي 4.5% بوتيرة سريعة ومتلاحقة مما نجح في كبح التضخم، ولكن أثر ذلك بشكل سلبي في الاستثمار. فهل ستكون أزمة "سيليكون فالي" بداية إبطاء لسياسة التشديد النقدي في الولايات المتحدة الأمريكية، مما بدوره قد يؤثر في العديد من البنوك المركزية بالعالم؟ وهل أيضاً سيترتب على هذه الأزمة اتجاه جديد للإدارة الأمريكية لوضع ضوابط وقيود جديدة على الاستثمار في الأموال، خاصة فيما يتعلق بقطاع التكنولوجيا وقطاع العملات المشفرة؟ هذا ما سنراه في غضون الأسابيع المقبلة.

وأخيراً، يمكن القول إن عمق هذه الأزمة ومدى تداعيتها لم يتضح بعد، على الرغم من حدوث بعض التأثيرات في السوق الأمريكي والأسواق الدولية الأخرى.