تصاعدت المخاوف الدولية من تفاقم أزمة شركة التطوير العقاري الصينية "إيفرجراند"، والتي باتت على شفا التعثر المالي والإفلاس مع ارتفاع ديونها إلى حوالي 300 مليار دولار. ومن المرجح أن تترك الأزمة، إذا لم يتم احتواؤها، تداعيات متباينة على الاقتصاد الصيني، سيكون الخاسر الأكبر منها سوق العقارات، في الأجلين القصير والمتوسط، بالإضافة إلى القطاع المصرفي الصيني الأكثر انكشافاً على القطاع العقاري.

جذور الأزمة

منذ عقد أو أكثر، ارتكزت السياسة الصينية على تقديم دعم سخي لقطاع الإسكان والعقارات، تمثل في توفير تسهيلات مالية وبنكية سهلة له، فضلاً عن تسهيل تخصيص وتأجير الأراضي، وبما ساعد القطاع العقاري على تحقيق معدلات نمو قوية في السنوات الماضية. غير أن السلطات الصينية تبنت في العامين الأخيرين سياسة أكثر تشدداً في توفير التمويل السهل للقطاع العقاري الصيني، من أجل تفادي المخاطر المالية المترتبة على ذلك، وهو ما يتضح على النحو التالي:

1- تشديد السياسة: استحدثت الحكومة الصينية في عام 2020 ثلاثة معايير جديدة بهدف تعزيز السلامة المالية للقطاع العقاري. ومن المفترض أن تلتزم بها المؤسسات المالية والبنوك في إقراض الشركات العقارية، لضمان متانة الموقف المالي للشركات العقارية، وهي كالتالي: (1) عدم تجاوز نسبة الدين إلى التدفقات النقدية نسبة معينة لم يتم الإفصاح عنها، وكذلك (2) نسبة صافي الدين إلى حقوق الملكية، (3) نسبة الديون إلى إجمالي الأصول.

2- بداية المصاعب: كان تشديد القيود التمويلية بمنزلة سحب الحكومة الصينية الدعم المُقدم للقطاع العقاري، على نحو زاد من معاناة بعض من شركات التطوير العقاري في الصين، ومن بينها شركة "إيفرجراند"، والتي تعتبر ثاني أكبر مطور عقاري في الصين. وقد توقفت البنوك الصينية عن إقراض "إيفرجراند، منذ بداية العام الجاري، بما تسبب في تصاعد احتمالات تخلفها عن سداد، لاسيما في ضوء تباطؤ نشاطها الرئيسي بسبب جائحة كورونا.

مؤشرات مقلقة

تكشف المؤشرات المالية التالية عن اهتزاز الوضع المالي لشركة "إيفرجراند" في العامين الآخرين، وذلك كما يتبين على النحو التالي:

1- تراجع المبيعات والأرباح: شهدت مبيعات الشركة الصينية تباطؤاً ملموساً خلال عامي 2019 و2020، وبنسبة حوالي 2% و6% على التوالي، ومقارنة بنحو 59% عام 2016. فيما تراجعت أرباح الشركة بنسبة 29% لتصل إلى 10.5 مليار دولار خلال النصف الأول من العام الجاري، مقارنةً بالفترة المناظرة من العام 2020.

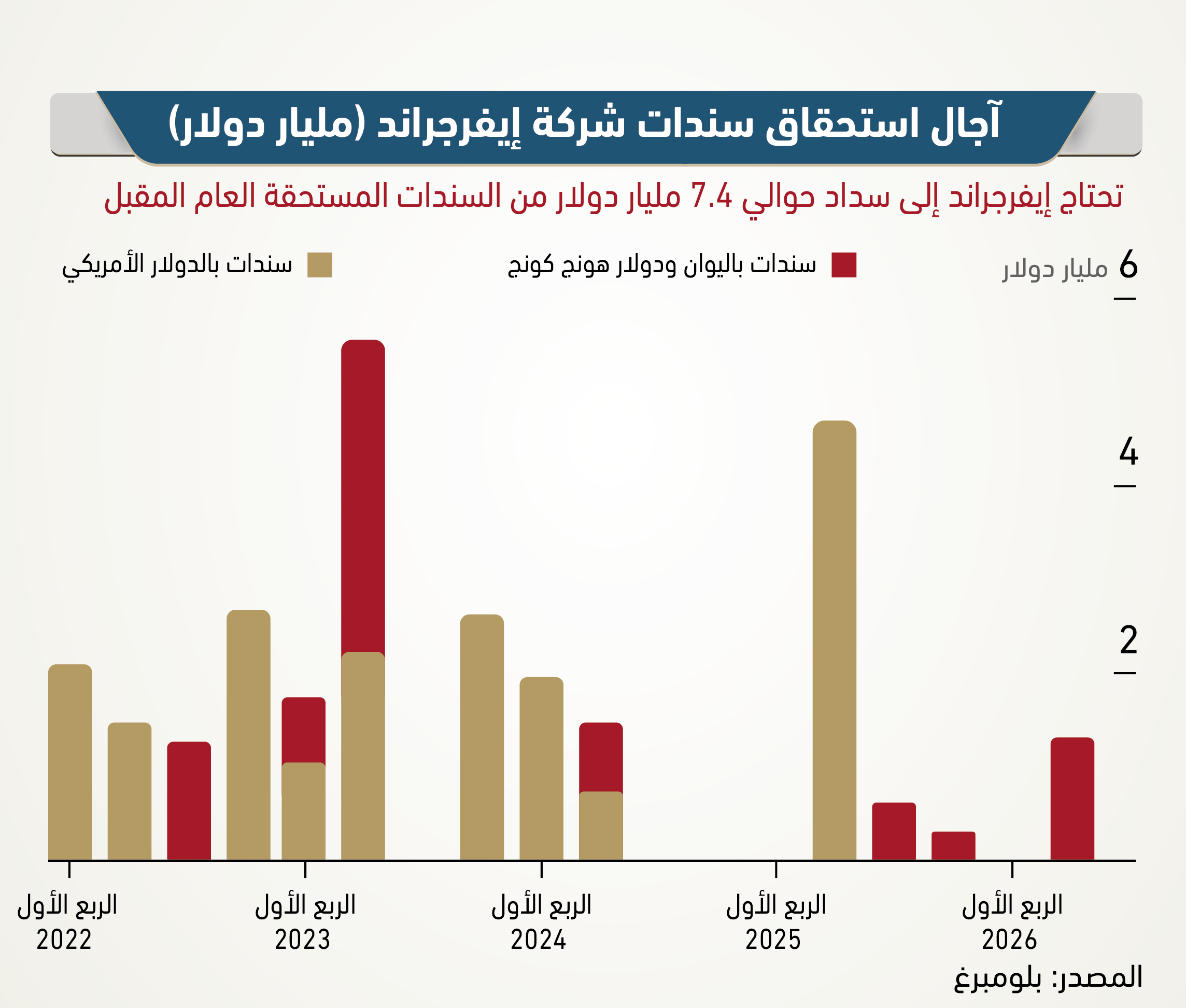

2- تفاقم الديون: تعتبر "إيفرجراند" الشركة الأكثر مديونية على مستوى العالم، إثر التزايد الكبير في حجم ديونها الإجمالية التي بلغت حوالي 300 مليار دولار (بما يُعادل حوالي 2% من الناتج المحلي الإجمالي للصين)، ومنها نحو 88.8 مليار دولار كقروض من البنوك والمؤسسات المالية الأخرى، وفقاً لوكالة "فيتش" للتصنيف الائتماني.

3- انخفاض السيولة: أقرت إدارة "إيفرجراند"، في سبتمبر 2021، صراحة، المصاعب المالية التي تواجهها وعلى رأسها شح السيولة، واتجاهها لتعيين مستشارين لبحث عملية إعادة الهيكلة؛ مما آثار حالة من الاضطراب والقلق لدى أوساط المستثمرين بأسهم الشركة، وقام متظاهرون غاضبون بالتجمع أمام مقر الشركة مطالبين باستعادة أموالهم.

وتباعاً، وفي ضوء ضعف السيولة المتاحة، اضطرت الشركة للتفاوض مع الدائنين لإعادة جدولة الديون وتسويتها بأقل تكلفة ممكنة. وفي 22 سبتمبر الماضي، قامت وحدة العقارات التابعة للشركة بتسوية دفعة الفائدة المستحقة في 23 سبتمبر 2021 على سنداتها المقومة باليوان، بعد التفاوض مع الدائنين خارج غرفة المقاصة، لكنها لم تحدد موعد وكيفية الدفع.

4- هبوط حاد لقيمة الأسهم: خفضت وكالات التصنيف الائتماني الثلاث الكبرى، وهي: "ستاندرد آند بورز"، و"فيتش"، و"موديز" من تصنيفها للشركة خلال شهر سبتمبر 2021، في ظل ضعف السيولة، ومخاطر التخلف عن سداد الديون. وكان من نتيجة مجمل التطورات السابقة استمرار هبوط أسهم الشركة في بورصة هونج كونج وبأكثر من 80% منذ بداية العام الجاري.

تداعيات محتملة

تتمثل أبرز تداعيات أزمة إيفرجراند على الاقتصاد الصيني والعالمي في التالي:

1- امتداد الأزمة لشركات أخرى: هناك احتمال باتساع نطاق الأزمة لتشمل مزيداً من الشركات العقارية الصينية، بما في ذلك شركات التطوير العقاري الرئيسية، فضلاً عن صغار المطورين العقاريين.

ففي ضوء تقييد وصول الشركات للتمويل المصرفي، من المحتمل أن يتعرض مزيد من شركات التطوير العقاري، لاسيما ذات المركز المالي الضعيف، لمصاعب مالية هي الأخرى، ولعل في مقدمتها شركة "تشاينا فورتشن لاند ديفيلوبمنت" (China Fortune Land Development)، والتي لا يعتبر موقفها المالي أحسن حالاً من إيفرجراند.

علاوة على ما سبق، يضم سوق العقارات الصيني حالياً عدداً كبيراً من الشركات الصغيرة، التي تعاني أزمات مالية، الأمر الذي قد يسفر في النهاية عن وجود العديد من مشروعات البناء غير المكتملة، والتي يتم هدمها، أو تفجيرها.

فقد قامت الحكومة الصينية بتفجير نحو 15 مبنى سكنياً غير مكتمل في مدينة كونمينج، وذلك في أغسطس 2021، كما تم هدم مبانٍ أخرى ظلت غير مكتملة طيلة 20 عاماً في مدينة شنغهاي، وذلك في أبريل 2021.

2- تراجع نمو القطاع العقاري: من المتوقع أن تؤدي أزمة الشركات العقارية، إن لم يتم التعامل معها، إلى زيادة مخاطر الاستثمار في القطاع العقاري على المديين القصير والمتوسط، ومن ثم تراجع معدلات نمو هذا القطاع، وما لذلك من تداعيات سلبية على الاقتصاد الصيني.

3- تباطؤ نمو الاقتصاد الصيني: من المرجح أن تساهم الأزمة في تباطؤ أداء الاقتصاد الصيني في الأجل القصير، خاصة أن قطاع العقارات يُساهم بحوالي ثلث الناتج المحلي الإجمالي للصين، ومؤخراً، خفضت وكالة فيتش توقعاتها لنمو الاقتصاد الصيني لعامي 2021 و2022، ليبلغ 8.1% و5.2% على التوالي، مقارنة بحوالي 8.4% و5.5%، في ضوء ضعف سوق العقارات الصيني.

4- تأثيرات على القطاع المالي والمصرفي: تثير أزمة "إيفرجراند" مخاوف من تأثر القطاع المالي والمصرفي الصيني، لاسيما في ظل انكشاف العديد من البنوك والمؤسسات المالية على ديون الشركة.

وتكمن المشكلة الحقيقية في إذا ما كان هؤلاء المقرضون لديهم أو لا الضمانات الكافية لتغطية مخاطر تعثر الشركة الصينية عن سداد قروضها. وبدون شك فإن ضعف القطاع العقاري الصيني سوف يؤثر سلباً على جودة أصول البنوك.

ويقدر بأن هناك نحو 130 بنكاً، وأكثر من 120 مؤسسة مالية غير مصرفية استدانت منها "إيفرجراند"، وهو وضع لا يقتصر على الشركة المذكورة، وإنما يشمل معظم الشركات العقارية في السوق الصيني. وبحسب "سيتي جروب"، فإن نحو 41% من أصول النظام المصرفي الصيني ذات ارتباط بشكل مباشر، أو غير مباشر بقطاع العقارات بنهاية عام 2020.

5- الإضرار بالشركات الدولية: تمتلك "إيفرجراند" أكثر من 1300 مشروع في أكثر من 280 مدينة في الصين، واستعانت في تنفيذها عبر التعاون الاستراتيجي مع أكثر من 860 شركة حول العالم. وعليه، من المحتمل أن يؤثر تعثر الشركة الصينية على نشاط تلك الشركات وعلى موقفها المالي.

وتشير التقديرات إلى احتمالية تعرض حوالي 10% من مبيعات الشركات الأمريكية العاملة في مجال الصناعة التحويلية لمخاطر تلك الأزمة. فيما من المرجح أيضاً تضرر شركات المواد الخام الأساسية، في أوروبا مثل شركتي "أنجلو أميركان" و"جلينكور"، وشركات صناعة الأسمنت الأوروبية بأزمة الشركة الصينية.

الاستجابة المحتملة للأزمة

تشير أغلب التقديرات إلى أن السلطات الصينية سوف تتدخل بشكل محسوب للتعامل مع تداعيات الأزمة، وذلك من خلال مجموعة من الآليات تتمثل فيما يلي:

1- التدخل المحسوب: لا تريد الحكومة الصينية تدخلاً مباشراً واسعاً للتعامل مع الأزمة؛ لأنها تأمل أن تكون أزمة "إيفرجراند" درساً للشركات الصينية الأخرى لتحقيق الانضباط في شؤونها المالية.

2- حماية النظام المصرفي: تسيطر الحكومة الصينية، بشكل شبه تام، على النظام المصرفي الصيني، ومن ثم لن تسمح على الأرجح بأن تؤدي أزمة "إيفرجراند" لزعزعة استقرار الوضع المالي للبنوك، وستتحرك من خلال الآليات التالية:

- السيطرة على حركة الأموال عبر الحدود: قد تتجه السلطات الصينية، عند الضرورة، لتقييد خروج رؤوس الأموال الصينية للأسواق الخارجية، حال تنامي المخاوف من حدوث أزمة عقارية أو اقتصادية.

- ضخ السيولة في الأسواق: ضخ بنك الشعب الصيني (البنك المركزي) أموال بحوالي 18.6 مليار دولار في النظام المصرفي الصيني لتوفير السيولة، ودعم استقرار البنوك في المرحلة المقبلة.

3- احتواء الاضطرابات الاجتماعية: يظل تدخل شركات العقارات المملوكة للدولة لاستكمال مشروعات "إيفرجراند" وتسديد مستحقات المقاولين، وتسليم الوحدات السكنية؛ أمراً وارداً، وذلك لتجنب حالة عدم الاستقرار الاجتماعي.

4- شراء أصول الشركة: حثت بكين الشركات المملوكة للحكومة على شراء بعض أصول "إيفرجراند"، للحد من تفاقم الأزمة من الناحية المالية والاجتماعية. وقد تم بيع 1.5 مليار دولار من حصة الشركة في أحد البنوك إلى مجموعة مملوكة للدولة، وسيتم تخصيص العائدات لتسوية الديون.

وسبق وأن تدخلت الشركات المملوكة للدولة لإنقاذ "إيفرجراند"، فعندما تعرضت الشركة لأزمة خلال عام 2020، اشترت شركتان مملوكتان للدولة أسهماً بقيمة 4.6 مليار دولار من إحدى الوحدات الرئيسية للشركة.

وختاماً، يمكن القول إن أزمة "إيفرجراند" بمنزلة أكبر اختبار مالي صعب تواجهه الصين، وستتعامل معه السلطات الصينية من خلال إعادة هيكلية للشركة، وهو المسار الأكثر احتمالاً، مما يجنب الشركة السيناريو الأسوأ المتمثل في تصفية الشركة، أو تعرضها للإفلاس، وسيحد في الوقت نفسه من تداعيات أزمة الشركة على الأسواق الدولية، ويقوض من فرضية تشابه أزمة "إيفرجراند" مع انهيار بنك "ليمان براذرز" الأمريكي، شرارة الأزمة المالية العالمية 2008 – 2009.