تنامي طلب البنوك المركزية العالمية على الذهب في الأشهر الماضية ضمن خططها لدعم الاحتياطيات الدولية بحوزتها، مدفوعة في ذلك بالمخاوف المتزايدة من حدوث ركود اقتصادي عالمي وشيك، جنباً إلى جنب مع التحوط ضد مخاطر التضخم العالمي. ومن المتوقع أن يستمر طلب البنوك المركزية في العالم على الذهب في الارتفاع، خاصةً في الأمد القصير؛ نتيجة لحالة عدم الاستقرار الجيوسياسي والاقتصادي التي تسيطر على المشهد العالمي بسبب الحرب الأوكرانية، وقبلها جائحة كورونا.

شراء البنوك المركزية للذهب:

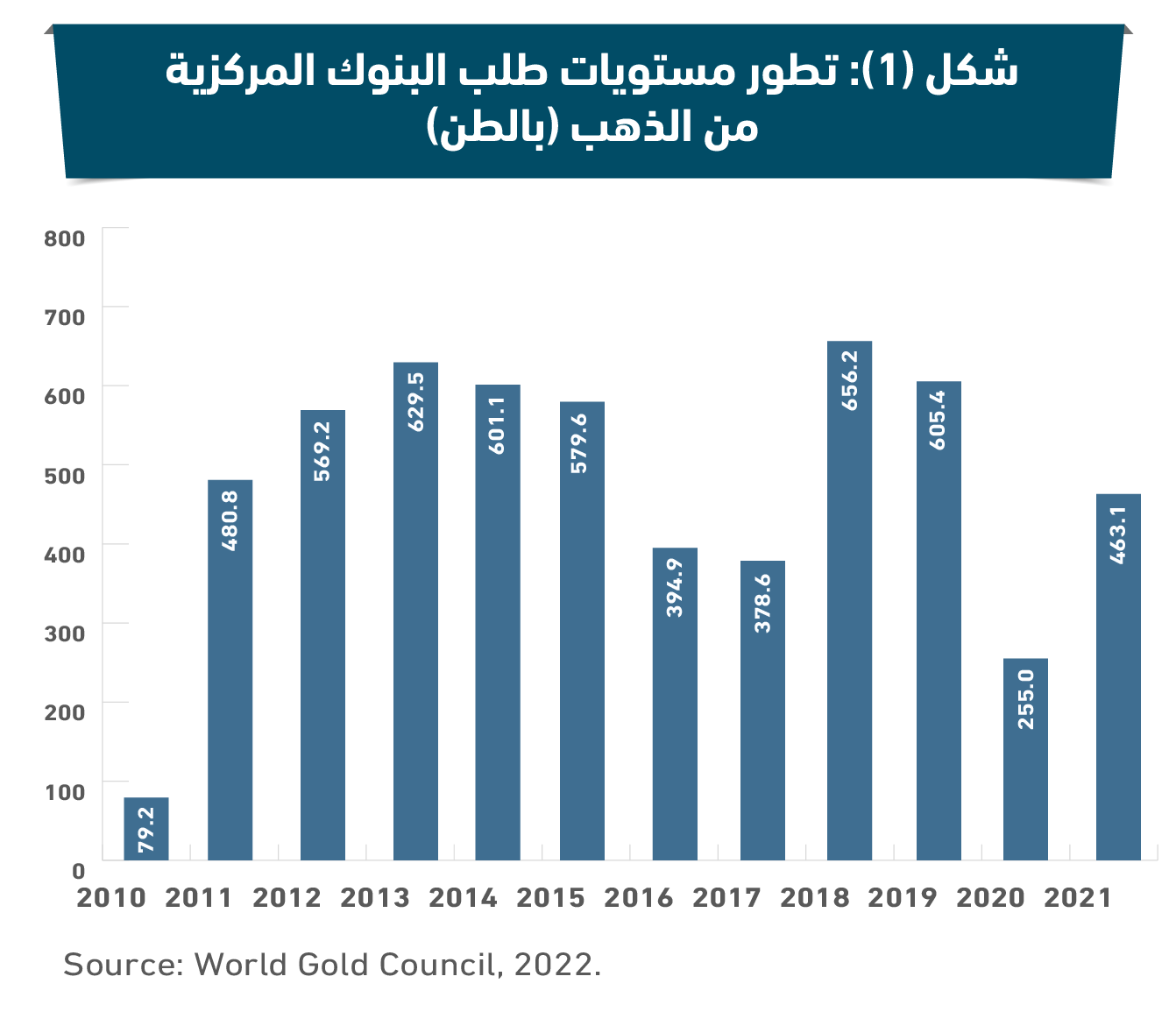

ارتفعت مشتريات البنوك المركزية من الذهب في السنوات الماضية، فخلال العام الماضي اشترت البنوك المركزية حوالي 12% من إجمالي إنتاج الذهب العالمي، مقارنة بـ 8% عام 2020، ويمكن إيضاح اتجاهات طلب البنوك المركزية على الذهب خلال السنوات الأخيرة، على النحو التالي:

1- تحول البنوك المركزية لمشترين صافيين: تحولت البنوك المركزية منذ عام 2010 من كونها بائع صافي للذهب إلى مشتري صافٍ له. وتشير تقديرات شركة "بنكر جروب" السنغافورية (Bunker-group)، إلى أن العديد من البنوك المركزية العالمية أقبلت على شراء الذهب حتى في فترات ذروة أسعاره، مثلما كان عليه الوضع في عام 2010، عندما اشترت العديد من البنوك المركزية الذهب بكثافة في هذا العام، وعند مستويات سعرية مرتفعة للغاية.

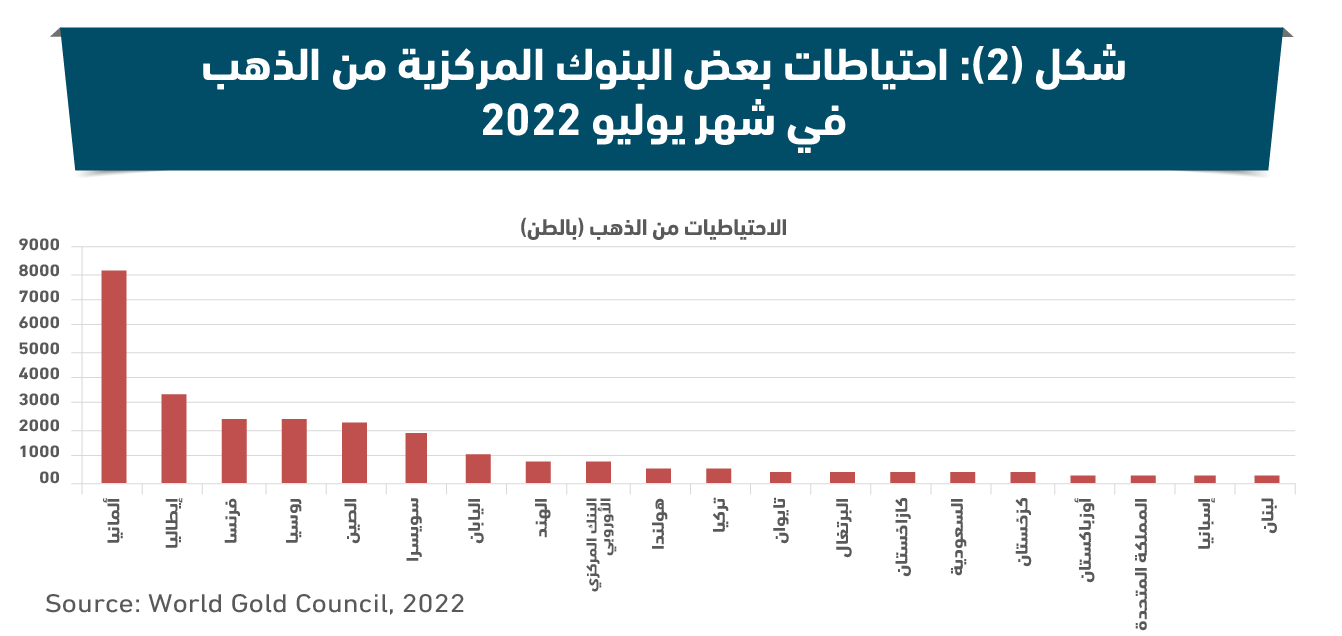

2- تباين نسبة الذهب لإجمالي الاحتياطات: تتباين نسبة الذهب إلى إجمالي الاحتياطيات لدى البنوك المركزية في العالم، فهي تصل إلى نسبة 25% من إجمالي الاحتياطيات في روسيا والصين والهند، مقارنة بنسب تتراوح بين (55 – 75%) في الولايات المتحدة الأمريكية والاقتصادات الأوروبية.

3- الاعتماد على توريد السوق المحلي: تستطيع البنوك المركزية شراء الذهب بطرق عدة، ومن أبرزها شراء الذهب من خلال بنك التسويات الدولية، بيد أن التطور البارز في الفترة الماضية يتمثل في إقبال بعض البنوك المركزية على شراء الذهب المنتج محلياً، ويتضح ذلك في دول مثل الصين وروسيا وكندا.

4- نمو استثنائي مؤخراً: تضاعف طلب البنوك المركزية على الذهب خلال العام الماضي، لتصل إلى 463.1 طن، وفقاً لبيانات مجلس الذهب العالمي، وذلك مقارنة بـ 255 طناً عام 2020، وهو أدنى مستوى لها خلال عقد.

وكان من بين أهم المشترين خلال العام الماضي الهند وتايلاند والبرازيل. ووفقاً لبيانات صندوق النقد الدولي، ارتفعت احتياطيات البنوك المركزية عالمياً من الذهب إلى ما يقرب من 35.6 ألف طن خلال عام 2021، وهو أعلى مستوى منذ عام 1992.

وخلال العام الجاري، استمر زخم مشتريات البنوك المركزية من الذهب، حيث بلغ صافي مشتريات البنوك المركزية من الذهب خلال النصف الأول نحو 270 طناً. ويُعد بنك الاحتياطي الهندي (البنك المركزي) من بين أكبر مشتري الذهب في يوليو الماضي، حيث أضاف أكثر من 13 طناً من الذهب إلى احتياطاته، وهي تعد أكبر زيادة شهرية منذ سبتمبر 2021. كما رفع البنك المركزي التركي احتياطاته من الذهب بنحو 12 طناً في الشهر نفسه، ليبلغ إجمالي احتياطيات الذهب لديه نحو 469 طناً، وهو أعلى مستوى في عامين.

دوافع التحركات الأخيرة:

ثمة عوامل تدفع البنوك المركزية نحو تعزيز احتياطاتها باستخدام الذهب، ويمكن تقسيم تلك العوامل إلى ثلاث مجموعات:

1- عوامل اقتصادية رئيسية: هناك عدد من العوامل الاقتصادية التي تجعل الذهب خياراً جاذباً للعديد من البنوك المركزية العالمية، ومن بينها:

أ- تنويع أصول الاحتياطات: تسعى البنوك المركزية دائماً لتنويع احتياطاتها بين العملات النقدية الرئيسية وبين الذهب وغيرها من الأصول الأخرى، ويعتبر ذلك وسيلة فعالة للحفاظ على قيمة الاحتياطيات مستقرة، خاصة حال تراجع قيمة بعض العملات الرئيسية المكونة للاحتياطيات (مثل الدولار).

وتعد العلاقة بين الذهب والدولار الأمريكي عكسية، فعندما تنخفض قيمة الدولار، يرتفع الذهب في العادة، والعكس صحيح، وإن كانت تلك العلاقة لا تسير في ذلك الاتجاه دائماً. ومن ثم يكون شراء الذهب من أدوات التحوط ضد انخفاض الدولار في سوق الصرف الدولي، مع الأخذ في الاعتبار أنه عادة ما يكون انخفاض العملة الأمريكية أمام العملات الرئيسية الأخرى محدوداً نسبياً.

ب- التحوط وقت الأزمات: يعتبر الذهب ملاذاً آمناً، خاصة في أوقات عدم اليقين وتقلبات السوق. وعادة ما تلجأ البنوك المركزية إلى الذهب لتعزيز احتياطاتها خلال الفترات التي تعاني فيها الاقتصادات الأزمات الاقتصادية وتدهور الأوضاع الاقتصادية.

وعلى سبيل المثال، قام مجلس الاحتياطي الفيدرالي، والذي يعتبر صاحب أكبر احتياطي من الذهب عالمياً، بزيادة مشترياته من الذهب خلال الفترة من 2002 وحتى 2005، والتي شهدت حالة من عدم الاستقرار في الأسواق، إبان الحرب في العراق، وأفغانستان، كما لجأ لزيادة مشترياته من الذهب أيضاً خلال الأزمة المالية العالمية في عام 2008.

2- عوامل استثنائية: ساهمت الظروف الاقتصادية الراهنة في إقبال البنوك المركزية على شراء مزيد من الذهب، وتتضمن ما يلي:

أ- تراجع العملات الرئيسية: تأخذ البنوك المركزية في اعتبارها احتمالية أن تواجه العديد من الاقتصادات الكبرى، وعلى رأسها الاقتصاد الأمريكي والاقتصادات الأوروبية، ركوداً اقتصادياً عقب الحرب الأوكرانية، مع العلم أن عملات هذه الدول تشكل النسب الأكبر في الاحتياطيات النقدية عالمياً، بحسب بيانات صندوق النقد الدولي.

ومؤخراً، تراجعت بعض العملات الرئيسية، خاصة اليورو والجنيه الإسترليني، أمام الدولار بسبب تبعات الحرب الأوكرانية، وتمثل إذن زيادة حصة الذهب بالاحتياطيات لدى البنوك المركزية العالمية مدخلاً للتعويض عن تراجع الأصول الأخرى ضمن الاحتياطيات.

ب- التحوط ضد التضخم: من المتوقع أن تظل معدلات التضخم العالمية مرتفعة، خاصةً خلال العامين الجاري والمقبل، حيث رفع صندوق النقد الدولي في يوليو الماضي توقعاته لمعدلات التضخم لتصل إلى 6.6% خلال العام الجاري، و3.3% عام 2023، في الاقتصادات المتقدمة، وإلى 9.5% خلال العام الجاري، و7.3% عام 2023، في الاقتصادات النامية والناشئة. وبالتالي، فإن التحوط من آثار التضخم هو سبب آخر يدفع البنوك المركزية إلى شراء الذهب.

3- عوامل خاصة: تمتلك بعض الدول، خاصة الصين وروسيا، أسباباً خاصة تدفعها لتعزيز احتياطاتها من الذهب، وتتمثل تلك الأهداف في الآتي:

أ- الحد من نفوذ الدولار: يتمثل أحد الدوافع المهمة في قيام بنك الشعب الصيني بشراء الذهب في تنويع الاحتياطات وتوفير غطاء للعملة الوطنية اليوان بعيداً عن الدولار، مما يمثل خطوة في الوقت ذاته نحو تقويض نفوذ الدولار، وتقليص الهيمنة الدولارية العالمية على الاحتياطيات والتعاملات التجارية.

وسبق وأن دعت بكين لاستخدام عملة صندوق النقد الدولي "حقوق السحب الخاص" لتحل محل الدولار كعملة احتياطية عالمية، كما تسعى أيضاً لتوسيع نطاق المعاملات التجارية والمالية مع شركائها بالعملات الوطنية.

ب- مواجهة العقوبات الأمريكية: لجأت روسيا إلى تعزيز مشترياتها من الذهب؛ بهدف الحد من نفوذ الدولار، ودعم الاحتياطيات في مواجهة العقوبات الغربية، حيث قامت روسيا بشراء مزيد من الذهب عندما فقد الروبل جزءاً كبيراً من قيمته أمام الدولار؛ نتيجة العقوبات التي فرضت عليها بعد ضمها شبه جزيرة القرم عام 2014. وحالياً، في ظل العقوبات الغربية على موسكو، اتجه البنك المركزي الروسي منذ مارس 2022 إلى شراء الذهب بكثافة بغرض دعم الاحتياطيات.

توقعات مستقبلية:

تذهب أغلب التوقعات إلى استمرار زخم طلب البنوك المركزية على الذهب خاصة في المدى القصير، في ظل الآتي:

1- استمرار حالة عدم الاستقرار: توقعت شركة هيراوس الألمانية (Heraeus) حدوث زيادة في طلب البنوك المركزية على الذهب خلال النصف الثاني من العام الجاري، لاسيما في ضوء استمرار عدم الاستقرار السياسي والاقتصادي العالمي بسبب الحرب الأوكرانية. وسيدعم ذلك عمليات الشراء المنتظم من قبل البنوك المركزية في بعض الدول، وعلى رأسها، تركيا والهند وأوزبكستان.

وطبقاً لمسح أجراه مجلس الذهب العالمي، قال 25% من البنوك المركزية التي تم استطلاع آرائها أن لديهم خططاً لزيادة احتياطاتهم من الذهب خلال العام الجاري، ارتفاعاً من 21% العام الماضي، وبالتالي لا تزال البنوك المركزية تنظر إلى الذهب بشكل إيجابي كأصل جذاب.

2- توقعات بتراجع أسعار الذهب: يدعم تراجع أسعار الذهب جاذبيته كخيار لدعم احتياطيات البنوك المركزية العالمية. ويتوقع البنك الدولي أن تنخفض أسعار الذهب بنسبة 10% عام 2023، متأثرة بعدد من العوامل، أهمها استمرار تشديد السياسات النقدية عالمياً. ومن المتوقع أن تستمر البنوك المركزية عالمياً في رفع أسعار الفائدة، وعلى رأسها مجلس الاحتياطي الفيدرالي، والذي رفع الفائدة في اجتماعه الأخير بـ 75 نقطة أساس، كما رفع من توقعاته لأسعار الفائدة إلى 4.4% عام 2022، و4.6% عام 2023.

وفي الختام، يمكن القول إن البنوك المركزية كانت ولا تزال لاعباً رئيسياً في السوق العالمي للذهب، ومن المتوقع أن يستمر زخم طلبها على الذهب في ظل عدم اليقين الاقتصادي العالمي. بيد أن تعافي الاقتصادات العالمية في الأمد المتوسط قد يضع حداً لشراء البنوك المركزية للذهب بكثافة.