يمر الاقتصاد العالمي بوضع شديد الهشاشة والضبابية، ناجم عن التدخل العسكري الروسي في أوكرانيا، واستمرار الاضطراب في سلاسل التوريد وصدمات الطاقة، والتضخم المفرط، وتشديد السياسة النقدية، وستكون لهذه العوامل مجتمعة تداعيات متفاوتة الحدّة بين مختلف دول العالم. في الوقت ذاته، فإن تصاعد المخاطر الجيوسياسية، والتراجع عن مسار العولمة، وتداعي أنظمة المدفوعات العالمية، ومخاطر تغير المناخ، تدفع العالم كله نحو نظام اقتصادي جديد، وستترتب عليها آثار جلية على أسواق المال العالمية، خاصةً الأمريكية في الفترة المقبلة.

بيئة ضاغطة:

شهد عام 2022 وتيرة غير مسبوقة في رفع أسعار الفائدة من قِبل الفيدرالي الأمريكي، لمكافحة معدلات تضخم لم تتكرر منذ أربعة عقود. في حين كان سعر الفائدة في بداية عام 2022 عند النطاق المستهدف بين صفر و0.25%، فقد انتهى العام المنقضي عند مستوى يتراوح بين 4.25 و4.5%، وذلك بعد سبع زيادات متتالية في أسعار الفائدة الفيدرالية. بالإضافة إلى ذلك، قام بنك الاحتياطي الفيدرالي بامتصاص السيولة من النظام المالي، من خلال التخلص من محفظة السندات الخاصة به. وأدت هذه التحركات إلى هبوط أسواق الأسهم والسندات، وتسببت عمليات البيع العشوائية بالسوق في خسائر بتريليونات الدولارات، وجعلت المستثمرين يترقبون قرارات الاحتياطي الفيدرالي.

واتسم عام 2022 بتراجع حاد في أسعار الأسهم، خاصةً الأمريكية، وثمة توقعات بمزيد من التراجع، على الأقل في بداية عام 2023، مع استعداد بنك الاحتياطي الفيدرالي لمواصلة رفع أسعار الفائدة. وفي هذا الإطار، يرى كبير المحللين الماليين في موقع "بنك ريت" Bankrate، جريج ماكبرايد، أنه إذا استمر الاقتصاد في التباطؤ، وكشفت الأرباح الفصلية عن بدايات قاتمة لهذا العام، فسيتم تخفيض تقديرات أرباح الشركات، وقد يشهد السوق تعثراً جديداً. فيما يؤكد الرئيس التنفيذي لشركة "ترايدير" للوساطة المالية، دان راجو، أن ثمة هوساً مستمراً بكلمة الركود التي تدور في أذهان المستثمرين اليوم، ومن المُرجح أن تؤدي مخاوف بنك الاحتياطي الفيدرالي من الركود إلى مزيد من الارتفاعات في أسعار الفائدة خلال الربع الأول من عام 2023، مما يعني أننا سنستمر في معاينة التقلبات في الأسواق المالية.

توقعات 2023:

عادة ما يتفوق أداء الأسهم في الأسبوع الأخير من العام الميلادي على المتوسط السائد طوال العام. وهذا الأداء يُسمى "سباق سانتا" (Santa Claus Rally)، وكثير من المتفائلين يعتبرونه مؤشراً على أداء أسواق المال خلال العام الجديد، خاصةً مع وجود قوى شرائية كبيرة، تجسدها مؤسسات ضخمة، أقدمت على إعادة شراء أسهمها بقيم بلغت تريليون دولار تقريباً بختام عام 2022، وفقاً لمؤسسة "جولدمان ساكس". بيد أنه من غير المتوقع استمرار هذا النهج الشرائي خلال عام 2023.

وتتوقع مؤسسة "مورجان ستانلي" أداءً ضعيفاً للأسهم خلال العام الجديد، مع تضارب التوقعات بشأن أداء مؤشرات الاقتصاد الكلي، حيث يرى بعض خبراء المؤسسة أن الولايات المتحدة سوف تتجنب الركود الذي تنبأ به غالبية المحللين، إذ يواصل المستهلكون الأكثر صلابة إنفاقهم الاستهلاكي، وتعمد الشركات إلى زيادة إنفاقها الاستثماري تدريجياً، للحفاظ على نمو الاقتصاد بما يكفي لتجنب التباطؤ. ومع ذلك، يُنذر الأمر باستمرار الضغوط التضخمية على الداخل الأمريكي لفترة أطول، ومن ثم استمرار الفيدرالي في رفع الفائدة، وهو ما يفسر توقعات تراجع أسعار الأسهم، وتراجع أرباح الشركات بنسب تتراوح بين 10 إلى 15% خلال العام الحالي.

وقد وضعت "مورجان ستانلي" قيمة مستهدفة لمؤشر "ستاندرد آند بورز" الأوسع نطاقاً S&P500 لعام 2023 عند مستوى 3900 نقطة، علماً بأن المؤشر المذكور قد أغلق عند مستوى 3839 نقطة في آخر جلسة تداول لعام 2022، بانخفاض سنوي بلغ 20% تقريباً. ووفقاً لوكالة "بلومبرج"، فإن متوسط التوقعات لمؤشر S&P500 هو 4009 نقطة، وهي التوقعات الأكثر انخفاضاً للمؤسسة منذ عام 1999.

وكانت التوقعات السائدة لعام 2022 للمؤشر الأبرز S&P500 أن يغلق عند قيمة 4950 نقطة، لكن ذلك لم يتحقق، حيث لم يتوقع أحد ارتفاع معدلات التضخم إلى أعلى مستوى لها في 40 عاماً، وأن بنك الاحتياطي الفيدرالي، بدوره، سوف يستجيب لذلك التضخم بسلسلة من الزيادات العنيفة في أسعار الفائدة إلى أعلى مستوى لها منذ عام 2007. وكانت تنبؤات محللي الأسواق الأمريكية المتعلقة بأرباح الشركات أفضل، لكن هذه الأرباح تأثرت بإقدام الشركات على رفع أسعار منتجاتها، ومن ثم فإن القيمة الحقيقية لأرباح الشركات تبدو أقل كثيراً من قيمتها الاسمية في ظل معدلات التضخم التاريخية.

مشروطيات التعافي:

يرتبط تعافي الأسواق في العام الجديد بتحول مأمول في سياسات الاحتياطي الفيدرالي. فحينما يبدأ البنك المركزي الأمريكي في التراجع عن زيادة أسعار الفائدة في عام 2023، قد تشهد أسعار الأسهم انتعاشاً كبيراً. ويعتقد العديد من المراهنين على ارتفاع المؤشرات في البورصة الأمريكية، أن بنك الاحتياطي الفيدرالي سيخفض أسعار الفائدة في النصف الأخير من عام 2023 مع بدء تراجع معدلات التضخم، على الرغم من عدم وجود إشارة من رئيس الاحتياطي الفيدرالي إلى أنه سيفعل أي شيء من هذا.

ومن الممكن أن تشكل العوامل السياسية عنصر ضغط على الفيدرالي الأمريكي لوقف أو تهدئة سياسات التشديد النقدي التي اتبعها بشكل عنيف طوال عام 2022. فخلال هذا العام، لم تواجه إدارة الرئيس جو بايدن اضطرابات تُذكر، لكن احتمالات فقد الوظائف، مع التباطؤ الاقتصادي المرتقب في عام 2023، سوف تكون حاسمة في اتباع الإدارة الأمريكية نهجاً أكثر خشونة حيال سياسة الفيدرالي.

ومن المرجح أيضاً أن تتوالى انتقادات الكونجرس الأمريكي لسياسات البنك الفيدرالي خلال العام الحالي، خاصةً من قِبل الجمهوريين، بما يتعين معه تبنّي سياسة أقل تشديداً من تلك التي انتهجها رئيس الاحتياطي الفيدرالي، جيروم بأول، وسيطرت على إفادته أمام الكونجرس في شهر فبراير الماضي.

الأسهم القطاعية:

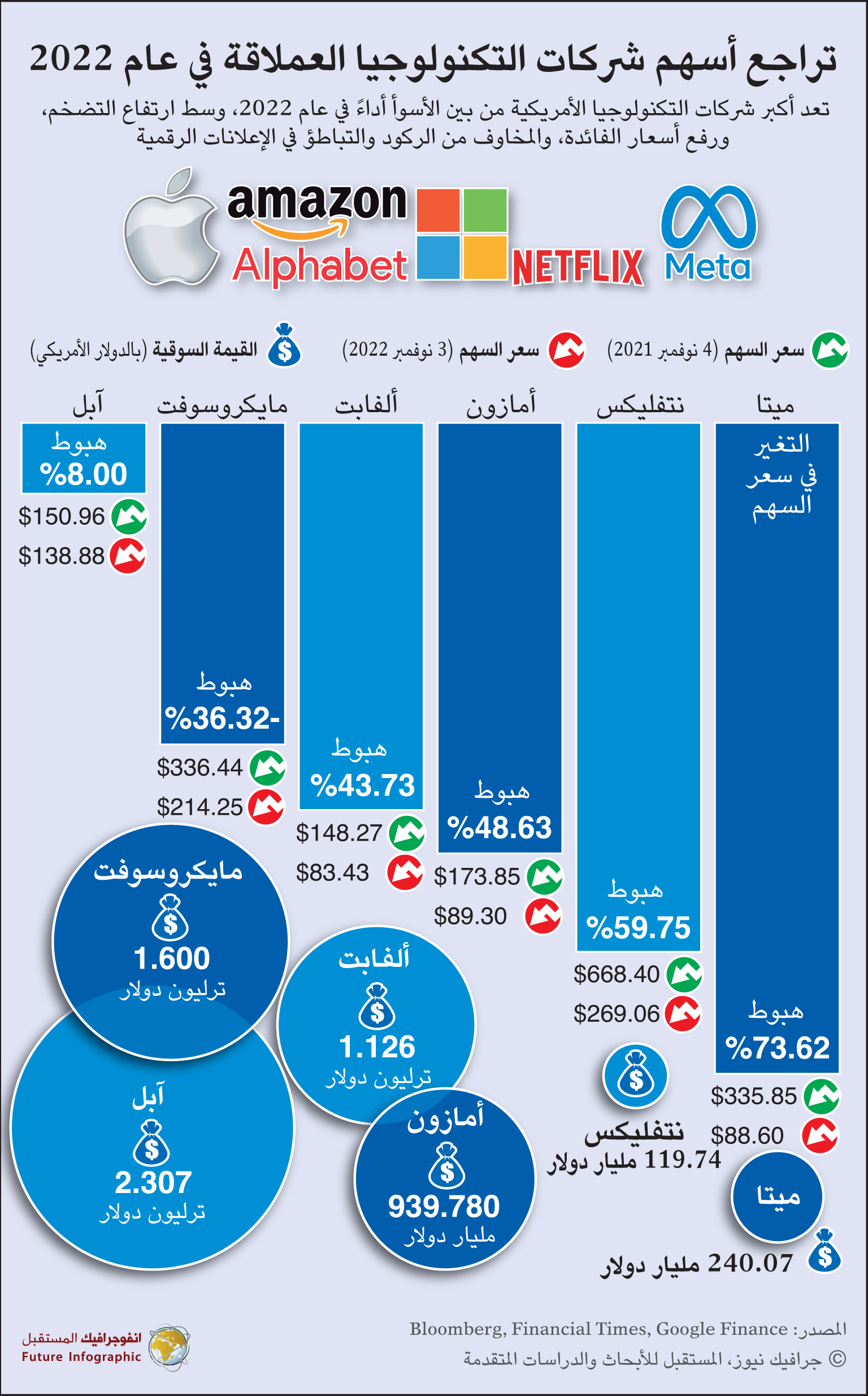

شهد العام الماضي خسائر في أسهم النمو (Growth Stocks) - وهي أسهم الشركات التي تنمو بمعدل أعلى من السوق ولا توزّع أرباحاً "كوبون" للمستثمرين ولكن تعيد استثمار أرباحها باستمرار- وأسهم التكنولوجيا. فقد انخفض مؤشر "ناسداك" لأسهم التكنولوجيا بأكثر من 30% من أعلى مستوى له في 52 أسبوعاً، وانخفضت أهم مكوناته، مثل أسهم شركات "آبل" و"مايكروسوفت" بشكل حاد، لكن تلك الانخفاضات توفر فرصاً للاستثمار. ومن المتوقع أن يحقق عام 2023 تحسناً في مختلف تلك الفئات من الأسهم.

ووفقاً لبعض الخبراء، يمكن أن تحقق أسهم التكنولوجيا أداءً جيداً في 2023، بعد أن كانت أحد كبار الرابحين على مدار العقد الماضي. كذلك من المتوقع أن تؤدي أسهم مؤسسات الرعاية الصحية والمرافق بشكل جيد، لأنها تميل إلى الاستقرار النسبي، وتكون بطبيعتها أقل عُرضة لصدمات الانكماش الاقتصادي. ولكن مع ضعف أداء الاقتصاد الكلي، قد يتجنّب المستثمرون شراء أسهم شركات البيع بالتجزئة والترفيه، التي عادة ما تتأثر بشدة بالدورات الاقتصادية. وقد كانت تلك القطاعات الأكثر تأثّراً بظروف جائحة كوفيد-19، ومن المنطقي أن يستمر تضررها بفعل تباطؤ الاقتصاد العالمي.

وإذا كانت أسهم الشركات الصغيرة والمتوسطة تتضرر سريعاً وبقوة في وقت التباطؤ الاقتصادي، نظراً لضعف رأسمالها وقدراتها المالية بشكل عام؛ فإنها تتمتع بفرص نمو سريعة تجعلها جاذبة للمستثمر الشره للمخاطر، وترشحها للتعافي السريع مع بدء انحسار الأزمة.

الخلاصة، يتوقع العديد من مراقبي السوق أن يكون 2023 عاماً عصيباً يتميز بشدة التقلبات. وتفسح هذه التوقعات المتشائمة مجالاً للاعتقاد بأن العام التالي (2024) سيشهد ارتداداً وانتعاشاً في الاقتصاد العالمي، إن لم يسبقه إرهاصات للتحسّن بداية من منتصف العام الحالي. الأمر الذي يجعل الوقت الراهن مثالياً لتكوين محافظ الأصول بأسعار منخفضة نسبياً. ومن المرجح أن يتميز العقد القادم كله بعائدات (على جميع فئات الأصول الرئيسية) أقل من المتوسطات التاريخية. ويرجح أيضاً أن تحقق الأسهم في الأسواق المتقدمة عوائد متوسطة من خانة عشرية واحدة، وأن يتفوق عليها أداء الأسهم في الأسواق الناشئة، وإن كان ذلك مع تصاعد التقلبات المتوقعة في تلك الأسواق، مع تزايد احتمالات عدم اليقين بشأن مسار النمو الاقتصادي.