من الجلي أن أوضاع سوق العقارات الصيني في عام 2022، لن تختلف الكثير عن العام السابق، حيث من المنتظر أن يواجه القطاع المخاطر نفسها، بما في ذلك ارتفاع مديونية العديد من شركات التطوير العقاري، وتخلف العديد منها عن سداد الديون، وسيصاحب ذلك تباطؤ الاستثمارات والطلب على العقارات نتيجة لظروف جائحة كورونا. وتحاول الحكومة الصينية الحد من تلك المخاطر من خلال اتخاذ مزيد من الإجراءات لإعادة تنظيم القطاع، وتفادي تعثر الشركات العقارية الكبرى، وهو ما يضمن عدم تفاقم أزمة القطاع في المدى القصير، رغم الارتباك القائم.

ملامح الأزمة:

برزت مؤشرات تكشف عن تأزم أوضاع سوق العقارات الصيني، لاسيما منذ انتشار جائحة كورونا في الصين والعالم في عام 2020، وذلك على النحو التالي:

1- تزايد حالات التخلف عن سداد الديون: تخلفت شركة "إيفرجراند"، والتي تُعد ثاني أكبر مطور عقاري في الصين، عن الموعد النهائي لسداد مديونيات متأخرة بقيمة 82.5 مليون دولار في الفترة الأخيرة. وبالمثل أيضاً، تعثرت شركات أخرى مثل "كايسا" و"صن شاين" في سداد بعض الدفعات من الديون، الأمر الذي أدى إلى تراجعات حادة في أسهم هذه الشركات، بالإضافة إلى وقف التداول على أسهم بعضها في أواخر 2021.

ونتيجة لما سبق، فقدت أسهم العقارات الصينية، المدرجة في بورصات شنتشن وشنغهاي وهونغ كونغ، نحو 90 مليار دولار من قيمتها السوقية في العام الماضي.

2- تراجع الشفافية: لا تفصح شركات العقارات الصينية عن التزاماتها المالية الحقيقية، وتعمد إلى إخفاء وجود ديون كبيرة عليها، وذلك بهدف تعزيز مركزها المالي، وتصويره على أنه مستقر أمام المستثمرين والمساهمين، والدولة. وفي المقابل، تشير تقديرات مستقلة إلى أن حجم الديون الخاصة بشركات التطوير العقاري في الصين تخطت مستوى الخمسة تريليونات دولار.

3- تراجع التصنيف الائتماني: أجرت كل من وكالات "موديز"، و"فيتش"، و"ستاندرد آند بورز" على الترتيب 43 و54 و30 عملية خفض للتصنيف الائتماني لشركات العقارات الصينية خلال عام 2021، مقارنة بـ 6، و12، و11 عملية خفض لتصنيف شركات العقارات في الصين على الترتيب في عام 2020.

4- تراجُع مبيعات العقارات: انخفضت مبيعات المنازل بالصين، من حيث القيمة السوقية، بنسبة 19.6% في ديسمبر 2021 على أساس سنوي، لتُسجل بذلك تراجعاً مستمراً على مدى الستة أشهر الماضية، وهو ما يُشير إلى استمرار تراجع الطلب في السوق العقاري الصيني.

ويُذكر أن مبيعات شركة "إيفرجراند" قد تراجعت عام 2021 بنسبة 39% لتحقق نحو 443 مليار يوان (69 مليار دولار) مقارنة بـ 723 مليار يوان في عام 2020.

5- تراجُع الأسعار: تراجعت أسعار المساكن الجديدة بنسبة 0.3% على أساس شهري في نوفمبر 2021، وهو أكبر انخفاض منذ فبراير 2015. ورصدت تقديرات أن تسع مدن فقط من بين 70 مدينة صينية، يتم تتبعها، حققت مكاسب شهرية في الأسعار في نوفمبر 2021، وهو أقل عدد منذ فبراير 2015.

6- انكماش قطاع العقارات: انكمش قطاع العقارات الصيني، بنسبة 1.6% خلال الربع الثالث من عام 2021، وفق آخر البيانات الصادرة، وذلك مقارنة بنموه بحوالي 7.1% خلال الربع الثاني من العام نفسه، وهو الانكماش الأول له منذ الربع الأول من عام 2020.

أزمة متواصلة

تُقيّم المؤسسات الدولية أن البيئة التشغيلية للمطورين العقاريين الصينيين ليست في أحسن أحوالها في الوقت الراهن، ومن ثم لا يُتوقع أن تشهد أسهم الشركات العقارية الصينية انتعاشاً في عام 2022، ويعود ذلك للأسباب التالية:

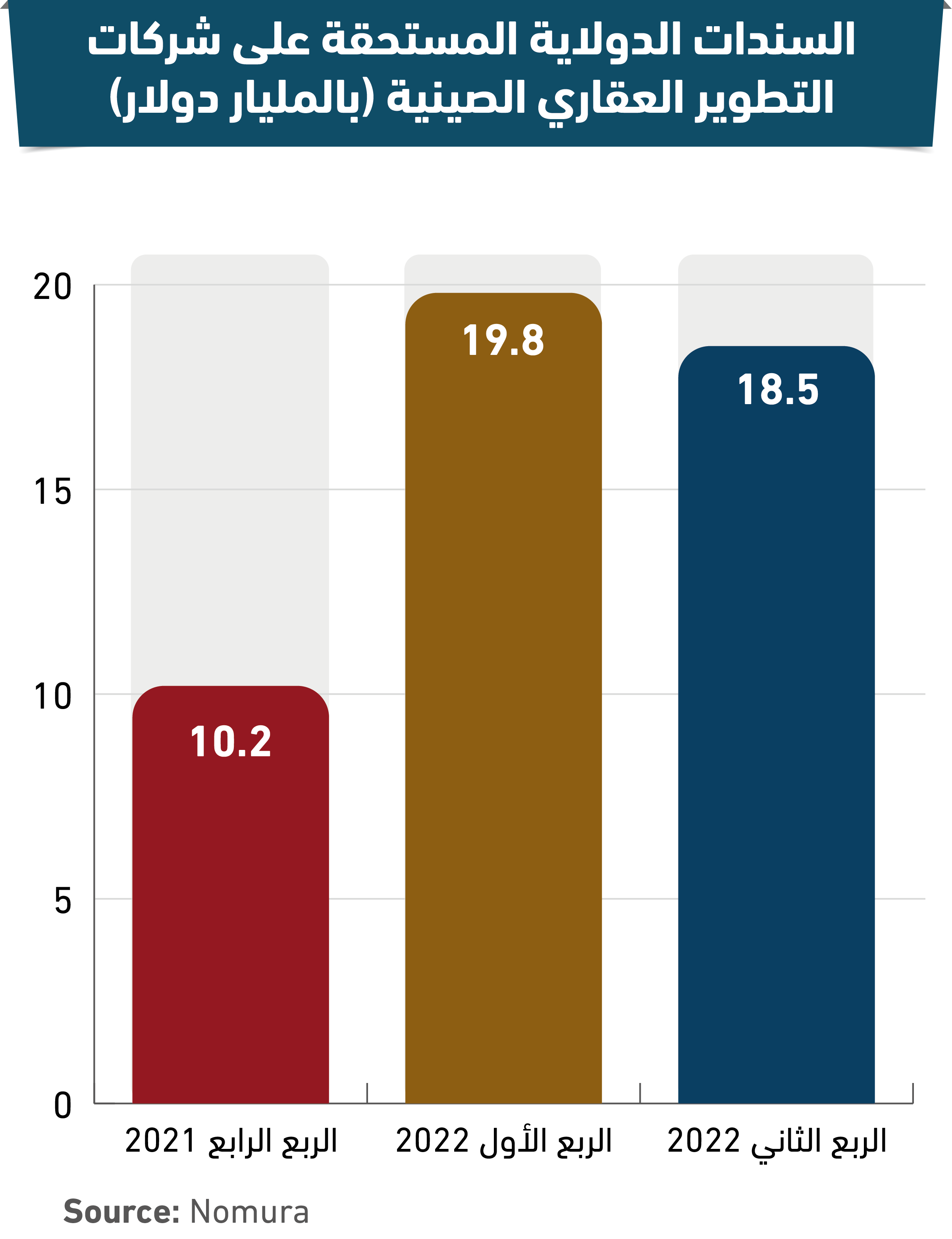

1- ارتفاع قيمة السندات الدولارية المستحقة: من المتوقع أن يدفع المطورون العقاريون مبالغ قدرها 19.8 مليار دولار كسندات دولارية مستحقة في الربع الأول من العام الجاري، وحوالي 18.5 مليار دولار في الربع الثاني من العام نفسه، وذلك مقارنة بنحو 10.2 مليار دولار خلال الربع الرابع من عام 2021.

2- ارتفاع تكلفة التمويل الخارجي: تتوقع وكالة "فيتش" تراجُع سعر صرف العملة الصينية ليصل إلى 6.7 يوان أمام الدولار الأمريكي بنهاية العام الجاري 2022، خاصة في ظل التباين في السياسة النقدية بين كل من الصين والولايات المتحدة الأمريكية، إلى جانب الصعود المتوقع للدولار الأمريكي، بدعم من اتجاه مجلس الاحتياطي الفيدرالي لرفع أسعار الفائدة الأمريكية ثلاث مرات خلال العام الجاري 2022، لتصل إلى 0.9%.

3- الأجور المؤجلة والاجتجاجات الاجتماعية: يتعين على شركات التطوير العقاري أن تدفع الأجور المؤجلة لعمال البناء، والتي تستحق قبل العام القمري الجديد، الذي يبدأ في 31 يناير 2022، وهي تُمثل حوالي ثلثي الأجور السنوية، وتُقدر بحوالي 1.1 تريليون يوان. وإذا لم يتم دفع الأجور المؤجلة، يُمكن أن تتولد احتجاجات اجتماعية جديدة.

4- استمرار تراجع المبيعات: من المتوقع أن يحدث انخفاض بنسبة 10% في مبيعات الوحدات السكنية في الصين خلال العام الجاري 2022، وفقاً لوكالة "ستاندرد آند بورز"، فيما تتوقع وكالة "فيتش" انخفاضاً بنسبة 15% في مبيعات المنازل من حيث القيمة خلال عام 2022، وهذا ما سوف يؤثر على التدفق النقدي الأساسي للمطورين العقاريين في الصين.

وسيتزامن ذلك مع تباطؤ معل نمو الاقتصاد الصيني، الذي من المتوقع أن يسجل مستوى 5% خلال عام 2022، وفقاً لتقديرات صندوق النقد الدولي. وجدير بالذكر أن الناتج المحلي الإجمالي قد شهد نمواً بحوالي 4% خلال الربع الرابع من عام 2021.

5- استمرار تراجع الاستثمارات: من المتوقع أن ينخفض الاستثمار العقاري بنسبة 2% خلال عام 2022، وفقاً لتقديرات، وأن تتراجع عمليات شراء الأراضي، لتنخفض مساحة الأراضي الجديدة المشتراة بحوالي 7% على أساس سنوي خلال العام الجاري. ويُلاحظ أن ضعف الطلب على الأراضي يمكن أن يؤدي إلى الحد من الائتمان الممنوح للشركات، حيث تعتمد عليه كضمان للبنوك، مما يؤثر سلباً على أداء شركات التطوير العقاري.

6- استبعاد سيناريو الانهيار: على الرغم من المؤشرات السلبية السابقة، تُرجح مؤسسة "آي إتش إس ماركت" (IHSMarkit) أن الحكومة الصينية ستتمكن من الحيلولة دون انهيار سوق العقارات والإسكان، وأنه من غير المرجح أن تتفاقم أزمة السيولة الحالية لدى شركات التطوير العقاري الصينية وتتطور إلى أزمة مالية شاملة.

تحركات الحكومة الصينية:

حاول الخطاب الرسمي الصيني تبديد القلق العالمي والمحلي بشأن استقرار سوق العقارات الصيني. وبدوره، أوضح نائب رئيس مجلس الدولة الصيني، ليو خه، أن المخاطر في سوق الإسكان والعقارات الصيني لا تزال قابلة للسيطرة بشكل عام، على الرغم من المشكلات الفردية التي ظهرت، وهو ما أكده محافظ بنك الشعب الصيني أيضاً. وبالتوازي مع ما سبق، أعلنت الحكومة الصينية عن تطبيق بعض الإصلاحات الجديدة، لطمأنة المستثمرين، إلى جانب التدخل بشكل غير مباشر للتعامل مع بعض حالات الشركات المتعثرة؛ وذلك لمنع تفاقم الأزمة والحد من تأثيراتها، ويتضح ذلك في التالي:

1- ضريبة العقارات: تستعد الحكومة الصينية للتوسع في تطبيق ضريبة عقارية تحت اسم "ضريبة أملاك"، حيث ستُفرض على جميع أنواع العقارات باستثناء المنازل الريفية الخاصة، من خلال برنامج تجريبي لمدة خمس سنوات. وأثارت تلك الخطوة ردود أفعال متباينة، وقد عارضها البعض باعتبارها ستؤدي إلى مزيد من التراجع في أسعار العقارات ومبيعات الأراضي، بينما أشارت بعض التقديرات إلى أن هذه الخطوة ستساعد في ضمان النمو المستقر للاقتصاد الصيني وسوق العقارات على المدى الطويل، من خلال الحد من المضاربة، والحصول على إيرادات حكومية أكثر استدامة.

2- تعزيز الاندماج بين الشركات: حثت الحكومة الصينية، بموجب مذكرة صادرة عن لجنة تنظيم البنوك والتأمين الصينية، شركات العقارات المملوكة للدولة على مساعدة المطورين المتعثرين، والاستحواذ على مشاريعهم العقارية، فضلاً عن تشجيع عمليات الاندماج والاستحواذ بين الشركات العقارية.

3- تعزيز السيولة بالسوق: أعلن بنك الشعب الصيني (البنك المركزي) عن تخفيض نسبة الاحتياطي النقدي المطلوب في معظم البنوك بواقع 0.5%، اعتباراً من 15 ديسمبر 2021، فضلاً عن ضخ 1.2 تريليون يوان في الاقتصاد؛ بما يدعم السيولة في الأسواق.

4- الشراكة في تحمل الأعباء: من المرجح أن يمثل التدخل غير المباشر للحكومة الصينية في التعامل مع أزمة "إيفرجراند"، دافعاً للعديد من شركات التطوير العقاري لتعديل أوضاعها المالية، حيث بعثت برسالة مفادها أنها لن تتدخل مباشرة لإنقاذ شركات العقارات التي تراكمت ديونها، أي بمعنى آخر أنه على الشركات وحدها تحمل أعباء المشكلات المالية للشركات.

وفي هذا السياق، فقد أعلنت "إيفرجراند" عن تشكيل "لجنة إدارة مخاطر" جديدة مؤلفة من سبعة أعضاء تضم اثنين فقط من المديرين التنفيذيين من الشركة، مع آخرين من بينهم مسؤولون من كيانات حكومية لوضع خطط للخروج من أزمتها الراهنة. ويأتي ذلك بالتزامن مع دراسة الحكومة الصينية مقترحات لإعادة هيكلة الشركة للتعامل مع ديونها المتفاقمة.

آفاق مستقبلية:

تتحدد الآفاق المستقبلية للقطاع العقاري الصيني بناء على عاملين رئيسيين، وهما فعالية الإجراءات التنظيمية في ضبط السوق، ومستوى الطلب على العقارات في المستقبل، ويتضح ذلك في التالي:

1- نمو الطلب المستقبلي: من المتوقع أن تؤدي عمليات انتقال مزيد من السكان إلى المناطق الحضرية، جنباً إلى جنب مع تجاوز جائحة كورونا، إلى تعزيز الطلب على العقارات في الصين مستقبلاً.

2- فاعلية الإجراءات التنظيمية: من المُرجح أن تسفر تدخلات الحكومة الصينية والإجراءات التنظيمية عن ضبط الأوضاع المالية للشركات، والحد من المضاربة، ومن ثم قد تُسهم الإجراءات في خلق معدلات نمو أكثر استدامة، ترتكز على خلق سوق عقاري منظم.

وختاماً، يمكن القول إن القطاع العقاري الصيني سيعاني، في المدى القصير، ارتباكاً نسبياً، بسبب المراكز المالية المهددة للشركات، لكنه على الأرجح سيتجاوز تلك المرحلة الصعبة، بدعم من نمو الطلب على العقارات وتجاوز جائحة كورنا، بالإضافة إلى التحسينات التنظيمية التي ستؤسس في المدى الطويل لسوق عقاري أكثر تنظيماً، وأفضل أداءً.