أدى الارتفاع المتتالي لأسعار الفائدة الأمريكية لتحمل مجلس الاحتياطي الفيدرالي الأمريكي خسائر تشغيلية غير مقصودة، نتيجة ارتفاع أعبائه المالية مقابل الإيرادات التي يحصل عليها من محفظة الأوراق المالية التي يمتلكها. وتشير التقديرات إلى أن تحويلات الأرباح المستحقة لخزانة الولايات المتحدة تحولت إلى سالب 2.9 مليار دولار في 5 أكتوبر 2022، بما يشير إلى تكبده خسارة مالية. ومع الارتفاع المتوقع لأسعار الفائدة الأمريكية في الأجل القريب، ستتزايد الخسائر التي يتحملها الفيدرالي في الفترة المقبلة، ومن ثم ستتوقف التحويلات المالية للخزانة الأمريكية، فيما سيتم تعويض تلك الخسائر من خلال إنشاء ما يعرف بالأصول المؤجلة.

مرحلة جائحة كورونا:

شهدت سياسة الفيدرالي الأمريكي تحولاً ملحوظاً أثناء جائحة كورونا، وما تلاها من تبعات الحرب الأوكرانية. ودفعت التداعيات السلبية للجائحة مجلس الاحتياطي الفيدرالي لخفض أسعار الفائدة، وتطبيق برنامج لشراء الأصول؛ بهدف تعزيز السيولة في الأسواق، ودعم الائتمان، الأمر الذي ترتب عليه التالي:

1- ارتفاع حجم محفظة الأوراق المالية: ارتفع حجم محفظة الأوراق المالية التي يمتلكها الاحتياطي الفيدرالي والتي تضم سندات الخزانة والأوراق المالية المدعومة بالرهن العقاري ضمن حساب السوق المفتوحة (System Open Market Account) بأكثر من الضعف خلال عامين لتبلغ حوالي 8.5 تريليون دولار في مارس 2022، مقارنة بأقل من 4 تريليونات دولار في مارس 2020.

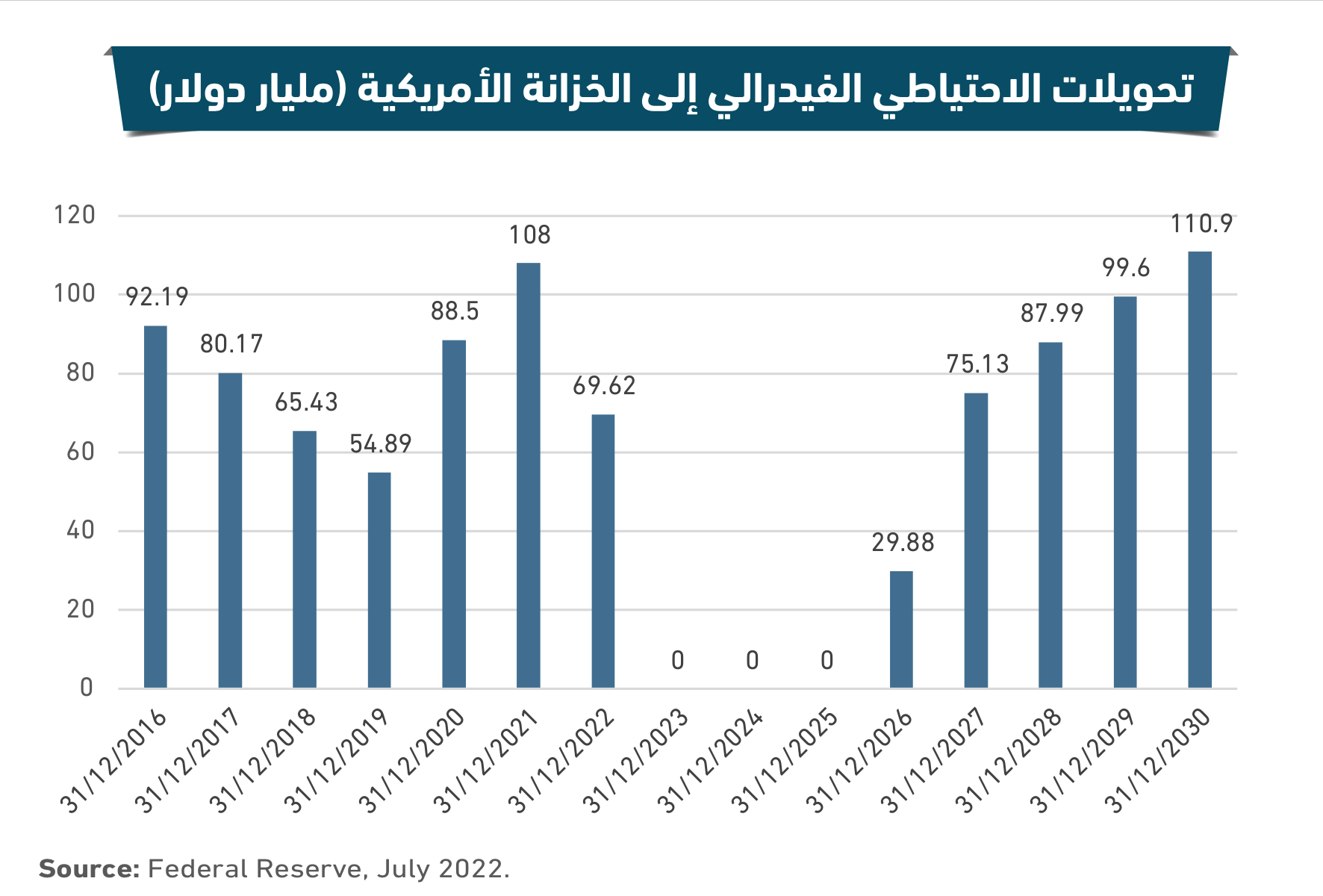

2- ارتفاع التحويلات للخزانة الأمريكية: يحول الاحتياطي الفيدرالي جميع دخله الصافي لخزانة الولايات المتحدة، ونتيجة لتوسع إيرادات الفائدة من محفظة الأوراق المالية الخاصة بالفيدرالي خلال فترة الجائحة، وتجاوزها مدفوعات الفائدة، ارتفع دخل الاحتياطي الفيدرالي، ومن ثم زادت التحويلات إلى وزارة الخزانة الأمريكية، من حوالي 55 مليار دولار عام 2019 إلى 108 مليارات دولار عام 2021.

مرحلة الحرب الروسية – الأوكرانية:

مع ارتفاع التضخم لمستويات غير مسبوقة عقب نشوب الحرب الأوكرانية، بدأ الفيدرالي في تشديد السياسة النقدية في مارس 2022، من خلال رفع أسعار الفائدة بشكل متتالٍ، إلى جانب تخفيض الميزانية العمومية، وإنهاء برنامج شراء الأصول. ومنذ ذلك الحين قام الفيدرالي برفع أسعار الفائدة ست مرات على التوالي بنسب مختلفة.

وخلال الاجتماع الأخير قررت اللجنة الفيدرالية للسوق المفتوحة، في 2 نوفمبر 2022، رفع أسعار الفائدة بـ 75 نقطة أساس، لتصل بذلك أسعار الفائدة الأمريكية إلى نطاق يتراوح بين 3.75% إلى 4%. وتشير معظم التوقعات إلى مواصلة الفيدرالي رفعه أسعار الفائدة الأمريكية، لمواجهة معدلات التضخم المرتفعة، حيت تتوقع كل من وكالة "بلومبرج" وبنك "جولدمان ساكس"، أن يقوم الفيدرالي برفع أسعار الفائدة بـ 50 نقطة أساس في اجتماع ديسمبر 2022، و25 نقطة أساس خلال اجتماعي فبراير ومارس 2023، لتصل أسعار الفائدة إلى نحو 5% في مارس 2023.

تداعيات سلبية:

في ضوء الارتفاع الحالي والمتوقع لأسعار الفائدة الأمريكية، كما تمت الإشارة إليها سابقاً، فمن المتوقع أن يؤثر ذلك سلباً على المركز المالي للاحتياطي الفيدرالي على عدد من الأصعدة، وهو ما يُمكن إيضاحه على النحو التالي:

1- انخفاض قيمة محفظة الأوراق المالية: تتأثر القيمة السوقية لمحفظة الاحتياطي الفيدرالي من سندات الخزانة والأوراق المالية المدعومة بالرهن العقاري تبعاً للتغيرات في أسعار الفائدة بطريقة عكسية، بما يعني أن ارتفاع أسعار الفائدة الأمريكية يؤدي إلى تراجع القيمة السوقية للمحفظة.

وخلال الفترة من نهاية ديسمبر 2021 وحتى نهاية مايو 2022، خسر الاحتياطي الفيدرالي 540 مليار دولار من القيمة السوقية لمحفظته من الأوراق المالية، وهو ما يُعادل نحو 13 ضعف رأس مال الاحتياطي الفيدرالي البالغ حوالي 41 مليار دولار في 2 نوفمبر 2022.

2- انخفاض إيرادات الفوائد من الأوراق المالية: تزامن ارتفاع أسعار الفائدة مع قيام الاحتياطي الفيدرالي بتقليص حجم الميزانية العمومية المتضخمة بالأوراق المالية، حيث بدأ في خفض حيازته منها بمقدار 95 مليار دولار شهرياً بداية من سبتمبر 2022، مما يزيد من تراجع إيرادات الفائدة التي يحصل عليها الفيدرالي من محفظة الأوراق المالية؛ نتيجة لتراجع حجم المحفظة، وهو ما يُسهم بشكل غير مباشر في ارتفاع خسائر الفيدرالي. وتشير التوقعات إلى تراجع حجم محفظة الأوراق المالية التي يمتلكها الفيدرالي إلى 6.3 تريليون دولار عام 2024، مقارنة بحوالي 8.3 تريليون دولار في 2 نوفمبر 2022.

3- ارتفاع الخسائر غير المحققة: يتبع الاحتياطي الفيدرالي قواعده المحاسبية الخاصة حيث يعتبر أي مكاسب أو خسائر غير محققة حتى يتم بيع الأوراق المالية. وقد تسبب ارتفاع أسعار الفائدة في تحول محفظة الأوراق المالية الخاصة بالفيدرالي إلى وضع خسارة غير محققة، وصلت إلى 330 مليار دولار، أو حوالي 4% من القيمة الاسمية للمحفظة، وذلك في نهاية مارس 2022، بينما بلغت مكاسب المحفظة غير المحققة حوالي 400 مليار دولار في عام 2020، ونحو 128 مليار دولار عام 2021. ومع الارتفاع في أسعار الفائدة، من المتوقع أن ترتفع الخسائر غير المحققة لتبلغ نحو 670 مليار دولار، أو حوالي 8% من القيمة الاسمية للمحفظة، وذلك بحلول نهاية عام 2022، ثم تنخفض تلك الخسائر تدريجياً.

4- ارتفاع الخسائر التشغيلية: زادت الخسائر التشغيلية للاحتياطي الفيدرالي مؤخراً، لأن مدفوعات الفائدة على التزامات الاحتياطي الفيدرالي ومنها اتفاقيات إعادة الشراء العكسي، واحتياطيات البنوك، أصبحت تتجاوز إيرادات الفائدة من محفظة الأوراق المالية التي يمتلكها، والتي تبلغ حوالي 8.3 تريليون دولار. ويتوقع بنك باركليز أن تصل الخسائر التي يحققها الاحتياطي الفيدرالي؛ نتيجة تجاوز مدفوعات الفائدة لإيراداتها، إلى 60 مليار دولار عام 2023، و15 مليار دولار في عام 2024.

ووفقاً لتقديرات نشرها معهد ميزس في يونيو 2022، فإن الفيدرالي سوف يسجل خسارة تشغيلية سنوية قدرها 62 مليار دولار إذا ارتفعت أسعار الفائدة قصيرة الأجل إلى 4%، وهو ما يُمثل نحو 150% من رأس المال الحالي للاحتياطي الفيدرالي. ومع الارتفاع المتوقع لأسعار الفائدة، فمن المتوقع أن يستمر ارتفاع خسائر التشغيل، وانخفاض صافي دخل الاحتياطي الفيدرالي على المدى القريب.

5- تراجع التحويلات إلى الخزانة الأمريكية: في حال تحقيق عجز في صافي الدخل، ستتوقف التحويلات إلى وزارة الخزانة الأمريكية مؤقتاً، ومن ثم يتسع العجز المالي. وتشير التقديرات إلى تراجع التحويلات إلى صفر خلال الفترة (2023 – 2025)؛ نتيجة لارتفاع أسعار الفائدة الأمريكية، على أن تعود التحويلات إلى الارتفاع مجدداً بعد عام 2025، مع قيام بنك الاحتياطي الفيدرالي بتخفيض أسعار الفائدة تزامناً مع عودة التضخم إلى المستويات المستهدفة، وذلك بحسب تقديرات دراسة نشرها مجلس الاحتياطي الفيدرالي في يوليو 2022.

كيف سيتعامل الفيدرالي مع الخسائر؟

من المتوقع أن يكون أمام الفيدرالي خيارين أساسيين للتعامل مع الخسائر التي يتكبدها، وهما إنشاء أصل مؤجل، أو تحميل البنوك الأعضاء ببعض الخسائر، وذلك كما يلي:

1- إنشاء أصل مؤجل: ففي حال تعرض الفيدرالي لخسائر، سيقوم ببساطة بإنشاء أصل مؤجل في الميزانية العمومية، ويكون مساوياً لقيمة الخسائر، وعندما يعود الفيدرالي إلى تحقيق ربحية في السنوات المقبلة سيحتفظ بالأرباح لسداد الأصول المؤجلة (أو بمعنى آخر، يقوم الفيدرالي بتعويض الخسائر الحالية بالدخل المستقبلي). وعندما يتم سدادها بالكامل وتصل قيمة تلك الأصول إلى الصفر، يستأنف الفيدرالي إرسال الفوائض أو الأرباح إلى الخزانة.

وبحسب مسؤولي الاحتياطي الفيدرالي، فإن حجم الأصل المؤجل سيزداد بمرور الوقت. وفي هذا الصدد، فمن المتوقع أن يحقق الاحتياطي الفيدرالي خسائر لمدة تتراوح بين 3 – 4 سنوات، ومن ثم سيتم إنشاء أصول مؤجلة بقيمة 60 مليار دولار، بل وقد تصل إلى 180 مليار دولار، إذا اضطر الفيدرالي لرفع أسعار الفائدة بأكثر مما كان متوقعاً.

2- تحميل البنوك بجزء من الخسائر: ينص قانون الاحتياطي الفيدرالي على أن البنوك الأعضاء يجب أن تتحمل على الأقل بعض الخسائر، ولكن حتى الآن لم يحدث هذا مطلقاً. لكن على الأرجح سيتوجه مجلس إدارة الاحتياطي الفيدرالي لإنشاء الأصول المؤجلة، على الرغم من أن القانون يقضي بأن تتحمل البنوك الأعضاء المسؤولية عن الخسائر التشغيلية للبنوك الاحتياطية.

ومع ذلك، على الرغم من تكبد الفيدرالي الأمريكي خسائر تشغيلية، فإن ذلك لن يكون له تأثير ملموس على السياسة النقدية، التي تستهدف الوصول لأقصى قدر من التوظيف واستقرار الأسعار. وستتلاشى تلك الخسائر مع تخفيض أسعار الفائدة مجدداً خلال فترات الانكماش. ولكن من ناحية أخرى، قد يثير تحقيق الخسائر بعض المخاوف السياسية، ويعزز من الانتقادات لبعض سياسات الفيدرالي المتشددة، باعتبار أن ارتفاع أسعار الفائدة يجعل الائتمان أكثر تكلفة على الأمريكيين، كما يُزيد من تكلفة تمويل الدين الوطني.