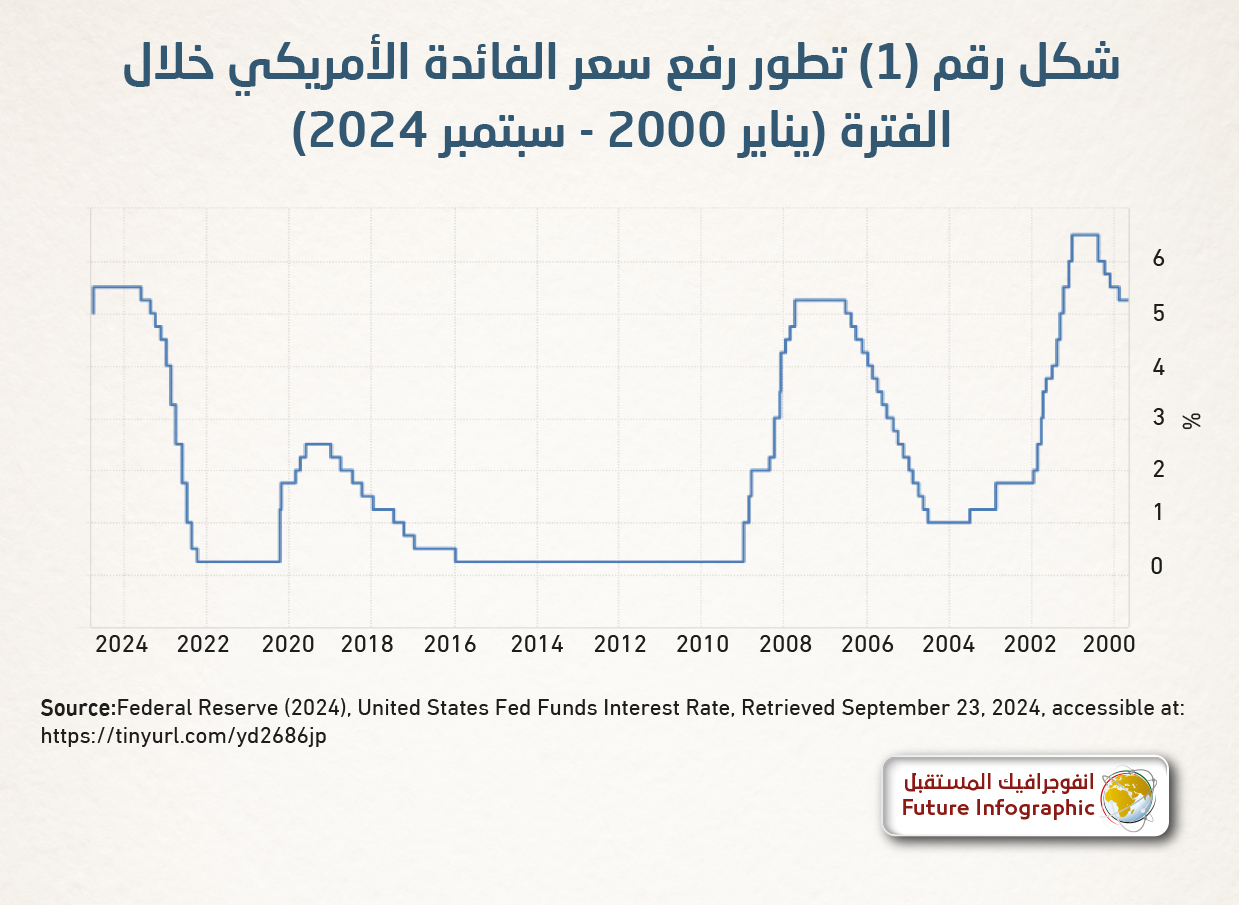

قررت اللجنة الفدرالية للسوق المفتوحة (FOMC) (Federal Open Market Committee)، في 18 سبتمبر 2024 خفض سعر الفائدة على الدولار الأمريكي بواقع 50 نقطة أساس (0.50%) لأول مرة منذ جائحة كورونا، وتحديداً منذ 15 مارس 2020؛ وذلك بعد سلسلة من إحدى عشرة زيادة تخللها بعض الاستقرار ثم ثبات في العام الأخير.

وبمقتضى هذا القرار، انخفض سعر الفائدة على الدولار من نطاق يتراوح بين 5.25% و5.5% إلى مستوى يتراوح بين 4.75% و5%. ويُعد هذا التوجه مؤشراً على انتهاء دورة التشديد النقدي في إطار وقوع مجلس الاحتياطي الفدرالي (المركزي الأمريكي) بين مطرقة سوق العمل الأمريكية، وسندان استهداف التضخم في حدود 2%، ولاسيما بعد حدوث موجة تراجعات عالمية في أسواق الأسهم بدأت من بورصة وول ستريت، وتزايد التوقعات بشأن احتمالية حدوث ركود اقتصادي في الولايات المتحدة.

ويمثل قرار خفض سعر الفائدة بنسبة 0.50%، نقطة تحول رئيسية لأكبر اقتصاد في العالم، في ظل تزايد حدة الأزمات الجيوسياسية في أوكرانيا والشرق الأوسط. وعادةً ما يتخذ الفدرالي الأمريكي مثل هذا القرار في ظل الصدمات والأزمات العالمية كما حدث في عام 2020 استجابةً لجائحة كورونا، وعام 2008 خلال الأزمة المالية العالمية، وعام 2001 بعد "فقاعة الدوت كوم"؛ وبذلك أنهى الفدرالي أربع سنوات أبقى خلالها تكاليف الاقتراض مرتفعة في محاولة لترويض التضخم.

دوافع الخفض:

بينما كان قرار خفض سعر الفائدة متوقعاً بما يتماشى مع سياسة الهبوط الناعم أو السلس (Soft Landing) التي ينتهجها الفدرالي الأمريكي؛ نتيجة تصريحات رئيسه في اجتماعات جاكسون هول الأخيرة، واحتمالات توقع الأسواق خفض سعر الفائدة بمقدار 0.50%، اتهم عدد من الخبراء الاحتياطي الفدرالي بأنه تأخر في اتخاذ قراره بخفض سعر الفائدة بضعة أشهر مقارنةً بالنبوك المركزية الأوروبية والإنجليزية؛ إذ خفض البنك المركزي الأوروبي الفائدة بمقدار ربع نقطة مئوية مرتين خلال عام 2024، في حين صوت بنك إنجلترا بخفض الفائدة مرة واحدة في أغسطس الماضي؛ لذلك قام الفدرالي الأمريكي بخفض سعر الفائدة بمقدار 0.50% وليس بمقدار 0.25%، تعويضاً عن عدم خفض أسعار الفائدة في يوليو الماضي بدافع التحوط وإدارة المخاطر.

ويتخذ مجلس الاحتياطي الفدرالي الأمريكي قراراته بشأن خفض سعر الفائدة بناءً على مجموعة من المؤشرات الاقتصادية، هي:

1- معدل التضخم: انخفض التضخم في الولايات المتحدة إلى 2.5% في أغسطس 2024 بعد أن كان 9.1% في يونيو 2021؛ نتيجة لانخفاض أسعار الطاقة والمواد الغذائية. ومن المتوقع أن يستمر التضخم في الانخفاض بشكل مستدام ليصل إلى 2%.

2- معدل النمو الاقتصادي: استمر النشاط الاقتصادي في الولايات المتحدة في التوسع بوتيرة ثابتة، ونما الناتج المحلي الأمريكي بمقدار 3% في الربع الثاني من عام 2024 على أساس سنوي.

3- سوق العمل: بلغ معدل البطالة نحو 4.2% في أغسطس 2024، منخفضاً عن 4.3% في يوليو من نفس العام، وهو أعلى مستوى خلال ثلاث سنوات، مع وجود 7.1 مليون أمريكي عاطل عن العمل؛ ومن ثم يوجد تباطؤ في خلق الوظائف في الأشهر الأخيرة.

تداعيات داخلية:

من المُتوقع أن يؤثر خفض الفائدة الأمريكية بعد أكثر من أربع سنوات من سياسة التشديد النقدي، إيجابياً في أسواق المال ومجتمع الأعمال والقطاع العائلي الأمريكي، وذلك على النحو التالي:

1- قطاع العقارات: ربما تكون قروض الرهن العقاري من أكثر القطاعات التي ستشهد تأثيراً واضحاً لخفض معدلات الفائدة في المستهلكين؛ إذ ترتبط معدلات الفائدة على الرهن العقاري ارتباطاً وثيقاً بعوائد السندات الحكومية التي تعكس بدورها سياسة الاحتياطي الفدرالي النقدية. وتراجعت معدلات الفائدة على الرهن العقاري بالفعل إلى أدنى مستوى لها منذ 19 شهراً؛ إذ بلغت 6.2% على القروض الثابتة مدة 30 عاماً، في وقت استعد فيه الوسطاء لتخفيضات المعدلات المرتقبة. ومن المُحتمل استمرار هذا الاتجاه التنازلي مع استعداد الاحتياطي الفدرالي لمزيد من خفض معدلات الفائدة.

2- القروض الاستهلاكية: ستصبح القروض الاستهلاكية، بما في ذلك قروض السيارات، أقل تكلفة مع خفض معدلات الفائدة من قِبل الاحتياطي الفدرالي. وبلغت معدلات الفائدة على قروض السيارات حالياً أعلى مستوى لها منذ عام 2001، فقد ارتفعت من أقل من 5% عام 2021 إلى نحو 8.7%.. كما يُتوقع انخفاض معدلات الفائدة على أنواع أخرى من القروض الاستهلاكية، مثل: قروض الطلاب ذات الفائدة المتغيرة، وفوائد بطاقات الائتمان.

3- سوق العمل: ستستفيد الشركات أيضاً من تيسير الحصول على القروض، فعادةً ما يرتبط انخفاض أسعار الفائدة بزيادة فرص التوظيف؛ إذ تستفيد الشركات من تعزيز أرباحها بفضل انخفاض تكاليف الاقتراض.

4- الأسهم: عادةً ما يعود خفض معدلات الفائدة بالنفع على الأسهم؛ إذ يسحب المستثمرون أموالهم من السندات الحكومية وصناديق سوق المال ذات العائد المنخفض بحثاً عن عوائد أكثر جاذبية.

5- الادخار: ربما يكون التأثير الأكثر سلبية لخفض معدلات الفائدة في الأوضاع المالية للأمريكيين هو أن حسابات الادخار ذات العائد المرتفع، وحسابات الودائع لأجل، وصناديق سوق المال التي قدمت عوائد مغرية للمدخرين خلال العامين الماضيين؛ ستفقد بعضاً من جاذبيتها، فجميعها ترتبط ارتباطاً وثيقاً بمعدلات الفائدة الفدرالية؛ ويعني ذلك أن العوائد على هذه الحسابات ستنخفض بسرعة مع تخفيض الاحتياطي الفدرالي معدلات الفائدة.

6- الانتخابات الرئاسية: على الرغم من ترحيب الديمقراطيين بقرار الخفض الكبير في معدلات الفائدة ودوره في تحفيز الاقتصاد الأمريكي، في مقابل تأكيد الرئيس السابق دونالد ترامب وأنصاره بأن قرار خفض معدلات الفائدة جاء نتيجة دوافع سياسية؛ فمن المرجح أن يكون تأثير الخفض الكبير في معدلات الفائدة هامشياً في نتيجة الانتخابات الرئاسية الأمريكية المقبلة؛ إذ لا يملك المرشحان، سواء كامالا هاريس أو ترامب، شيئاً من أمر السياسة النقدية إلا الأمل في أن تسهم قرارات الفدرالي، الذي يتمتع باستقلال سياسي، في تعزيز فرصهم الانتخابية؛ نظراً لأن الاحتياطي الفدرالي يعمل بشكل مستقل عن فروع الحكومة المنتخبة.

انعكاسات عالمية:

على المستوى العالمي، يمثل سعر الفائدة الأمريكية أهم المؤشرات الاقتصادية؛ إذ يؤثر في العديد من الأسواق العالمية، أبرزها أسواق المال والنفط والذهب والعملات الدولية والمُشفرة، فضلاً عن أنه مؤشر رئيسي تعتمد عليه البنوك المركزية العالمية لتحديد اتجاهات السياسة النقدية؛ لذا ينطوي قرار مجلس الاحتياطي الفدرالي الأمريكي بخفض سعر الفائدة على عدد من التداعيات العالمية، أبرزها ما يلي:

1- ارتفاع سعر الذهب: ارتفع سعر المعدن الأصفر إلى مستويات قياسية مع انخفاض سعر الفائدة الذي يقلل من تكلفة الفرصة البديلة للاحتفاظ بالأصول غير المدرّة للعائد مثل الذهب، بالتزامن مع تراجع الدولار الأمريكي. ويُتوقع أن تستمر أسعار الذهب في الارتفاع لتصل إلى 3 آلاف دولار للأونصة؛ بسبب ضعف الدولار وانخفاض عوائد السندات، وكذلك على خلفية التوتر الجيوسياسي المتزايد، وتوقع استمرار الفدرالي في تخفيض معدلات الفائدة.

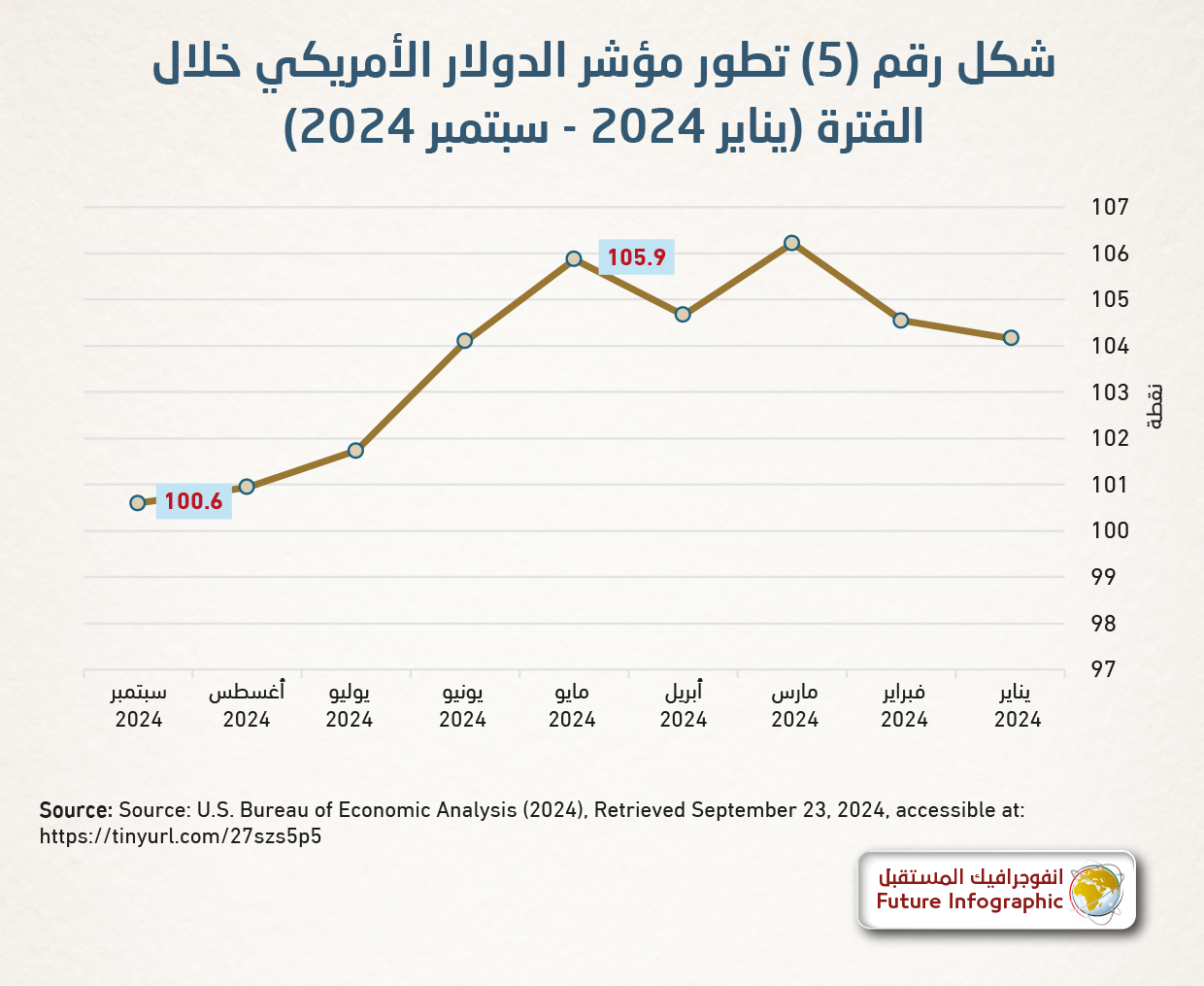

2- انخفاض قيمة مؤشر الدولار: يؤدي انخفاض سعر الفائدة في الولايات المتحدة إلى تراجع الطلب على الدولار الأمريكي مقابل العملات الدولية الرئيسية؛ الأمر الذي أدى إلى انخفاض قيمة مؤشر الدولار من 106 نقاط في مايو 2024 إلى نحو 100.6 نقطة بعد قرار الاحتياطي الفدرالي. ويُتوقع أن تؤثر قرارات الفدرالي في مستقبل أسواق الصرف الأجنبية؛ نظراً لتأثيرها في قيمة الدولار باعتباره العملة الاحتياطية العالمية.

3- تزايد الاستثمار في العملات المُشفرة: شهدت العملات المُشفرة ارتفاعاً ملحوظاً؛ نتيجة انخفاض سعر الفائدة الأمريكية. ومن المُرجح أن ترتفع العملات الرقمية المُشفرة أكثر مع استمرار الفدرالي في خفض الفائدة، ومن ثم تزايد حدة المضاربات.

4- جذب المزيد مـن رؤوس الأموال للاقتصادات الناشئة: من المُحتمل أن يساعد قرار الفدرالي الأمريكي على حل المشكلات الاقتصادية للأسواق الناشئة؛ من خلال جذب المزيد مـن رؤوس الأموال وإنعاش تدفقات السندات؛ مما يشجع المستثمرين على البحث عن فرص استثمارية أكثر ربحية في الأسواق الناشئة ذات أسعار الفائدة المرتفعة، مثل: مصر وتركيا؛ ومن ثم، يمكن أن يكون لهذا القرار تأثير إيجابي في تدفقات الاستثمار الأجنبي المباشر.

5- حل معضلة الديون الخارجية: يساعد خفض سعر الفائدة الاقتصادات الصاعدة والنامية على التخفيف من حدة تفاقم الديون؛ لأن الكثير من اقتراضها يتم عادةً بالدولار؛ ولذا يتعين عليها سداد الفائدة وأصل الدين بالدولار؛ ومن ثم فإن انخفاض سعر الفائدة في الولايات المتحدة، يخفف من تكلفة اقتراض هذه الأسواق.

6- ارتفاع أسعار النفط: سجلت أسعار النفط مكاسب أسبوعية 4% بدعم خفض الفائدة الأمريكية، وانخفاض المخزونات الأمريكية ليصل خام برنت عند مستوى 74.49 دولار للبرميل. ومن شأن خفض أسعار الفائدة عادةً تعزيز النشاط الاقتصادي والطلب على الطاقة. وفيما يتعلق بالتوقعات المستقبلية، فإن تأثيرات خفض الفائدة الأمريكية في أسعار الوقود ستكون ملموسة على المدى المتوسط، بشرط استقرار العوامل الإقليمية والدولية وقوة الطلب الصيني وعدم تصاعد التوترات الجيوسياسية التي قد تؤدي إلى تقلبات غير متوقعة في أسعار النفط.

7- قرارات مماثلة: غالباً ما تتبع البنوك المركزية التي ترتبط اقتصاداتها بالولايات المتحدة خُطى الفدرالي الأمريكي برفع الفائدة أو خفضها بقدر مماثل. وتفاعلاً مع القرار الأخير بخفض الفائدة الأمريكية، فقد قررت دول الخليج خفض الفائدة بنحو 0.5% للحفاظ على الاستثمارات الأجنبية لديها وخفض خروجها من هذه الأسواق.

توقعات مستقبلية:

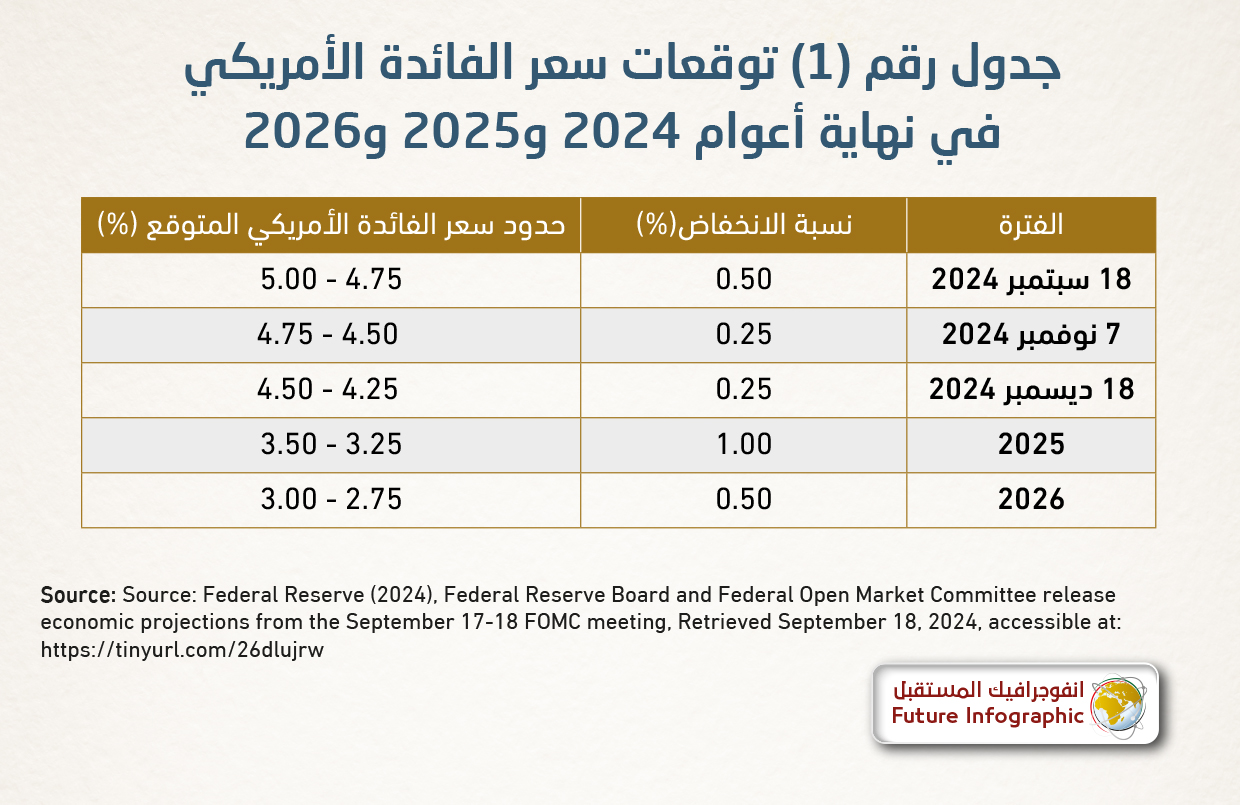

يُتوقع مجلس الاحتياطي الفدرالي الأمريكي خفض سعر الفائدة 50 نقطة أساس أخرى بحلول نهاية عام 2024، وخفض نقطة مئوية كاملة في العام المقبل، ونصف نقطة مئوية أخرى في عام 2026. ومن المُقرر أن تُعقد اجتماعات الفدرالي في 7 نوفمبر و18 ديسمبر 2024. ووفقاً للتوقعات، فإن قرار أسعار الفائدة الأمريكية في كل من نوفمبر وديسمبر المقبلين سوف يكون بمقدار 25 نقطة أساس؛ إذ يضع صُناع السياسات 100 نقطة أساس من التيسير بحلول نهاية عام 2024.

وتعكس هذه التوقعات جهود الفدرالي الأمريكي لتحقيق التوازن بين دعم النمو الاقتصادي، والسيطرة على التضخم. وجدير بالذكر أن هذه التوقعات قد تتغير بناءً على ظروف سوق العمل، وتوقعات التضخم، والتطورات المالية والدولية، والظروف الاقتصادية المستقبلية، والتطورات الجيوسياسية العالمية.

وعادةً لا تظهر النتائج المرجوة من آثار خفض الفائدة على الدولار الأمريكي إلا على المدى الزمني المتوسط والطويل، كما أنها تستلزم استمرار المتابعة عن كثب لمؤشرات سوق العمل والنمو والتضخم، والتفاعل الإيجابي والسريع معها؛ لتجنب حدوث أي نتائج سلبية في المستقبل المنظور.

ختاماً، يمكن القول إن القرار الذي اتخذه الفدرالي الأمريكي بخفض سعر الفائدة بمقدار 50 نقطة أساس، أحدث صدمات في الأسواق العالمية، مع آثار ملحوظة على سوق الذهب والاقتصادات الناشئة ومعنويات المستثمرين، مع ضرورة المتابعة المُستمرة لمؤشرات الأسواق؛ وذلك لتحقيق التوازن بين السيطرة على التضخم وتحفيز النمو في الأجل القصير.